BOLSAS

Decíamos la semana pasada que ….«esperamos que se extiendan las ganancias en las bolsas, durante 3-4 jornadas más….vemos muy probable que el SP500 bien suba hasta los 3.800 puntos, bien hasta los 3.900 puntos.. Pero tenemos que tener presente que a esta fase de rebote le puede quedar poco recorrido…».

Pues bien, tal y como podemos ver en el siguiente gráfico del SP500, el índice efectivamente ha subido con decisión hasta la zona de los 3.900 puntos, zona en la que cerró el viernes. Sin embargo, es muy probable que este rebote no haya llegado a su fin, y esto se debe a un cambio importante en la estrategia de los bancos centrales: tanto la Fed como el BCE han insinuado que tras la nueva subida de interés de 0,75% (realizada esta semana en europa y que se va a producir en EEUU el próximo 2 de noviembre), van a levantar el pie y se van a tomar una pausa en el ritmo de subidas de tipos de interés, y esto lo ha celebrado tanto el mercado de acciones como el mercado de bonos.

Por ello, vemos muy probable que los rebotes se extiendan y por ello esperamos más subidas en el mercado de acciones. Concretamente, vemos que el SP500 podría llegar bien a la zona de los 4.000 puntos bien a la zona de los 4.120 puntos. En esa zona, ya veremos si es capaz de superarla o no, pues será un muro importante así como una zona de fuerte control.

Y muchos nos preguntamos: ¿es momento de comprar bolsa?. Si miramos el gráfico anterior, tenemos que tener en cuenta que el mercado ha realizado ya un rebote significativo, y en cualquier momento se podría girar a la baja… Por ello, nosotros no vamos a realizar entradas en bolsa.

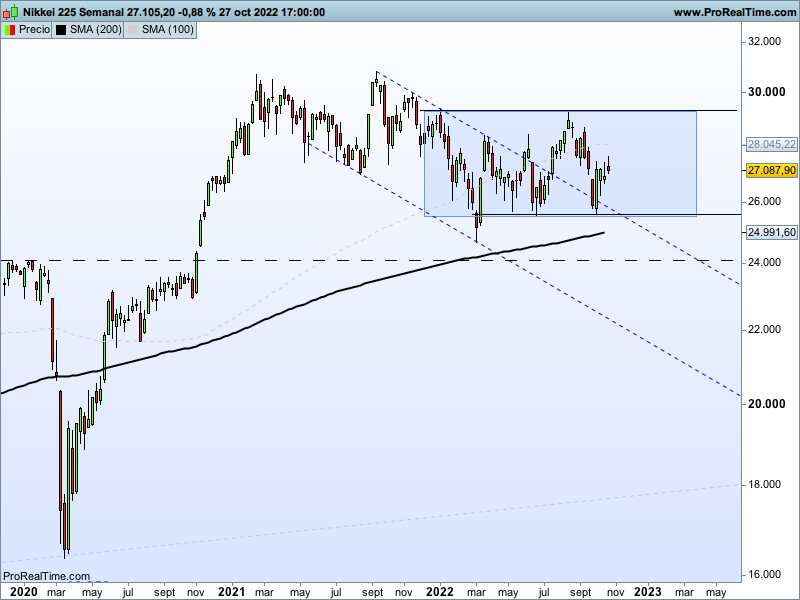

En este sentido también hay que apuntar que otra posibilidad es que el escenario de medio plazo se pueda estar lateralizando, es decir, que vayamos a estar dando bandazos fuertes y de corta duración durante los próximos meses. Así lleva Japón o la zona Latam desde hace ya meses, tal y como vamos a ver a continuación:

Este es el gráfico de la bolsa de Japón. Si nos fijamos, desde inicio de 2022 lleva dando bandazos al alza y a la baja, sin ir a ninguna dirección concreta de forma sostenida en el tiempo. Es lo que se llama un mercado lateral de medio plazo, y sin duda es muy incómodo de trabajar para los que gestionamos carteras a medio plazo, pues los bandazos son continuos y los mercados así «te vuelven loco»!.

Y de la misma forma, podemos ver la bolsa de la zona Latam, la cual lleva moviéndose de forma lateral desde finales de 2020, tal y como se aprecia en el siguiente gráfico:

¿Podríamos iniciar ahora un mercado lateral de medio plazo en las bolsas europeas o de EEUU?. No lo podemos saber todavía, pero no deberíamos descartar dicho escenario pues el continuo cambio de discurso de los bancos centrales podría ser el motor «al alza» o «a la baja» de las bolsas durante los próximos meses.

Y en tal caso, si se produjera este escenario, podríamos dibujarlo tal y como podemos ver a continuación. Esperemos que no se produzca este contexto de mercado pues es muy incómodo y difícil de rentabilizar.

BONOS

Respecto al mercado de bonos, decíamos la semana pasada que …. «la estructura de los índices de renta fija sigue muy debilitada dado el escenario de fuertes subidas de tipos de interés. Lo lógico sería ver caídas adicionales antes de que los mercados de deuda busquen el inicio de una fase importante de rebotes, pero para eso tiene que llegar un episodio de «miedo» en dichos mercados, y todavía no se ha producido».

En este sentido diríamos que ya no esperamos dicho episodio de miedo, pues lo que ha pasado es justo lo contrario: si los Bancos Centrales dan a entender que van a levantar el ritmo de subida de tipos de interés y que se van a tomar una pausa, eso supone claramente una fiesta para el mercado de deuda. Por tanto, podríamos estar ya en el inicio de esa fase de importantes rebotes que decíamos. Por esta razón, vamos a estar atentos para tomar posiciones en renta fija durante las próximas jornadas.

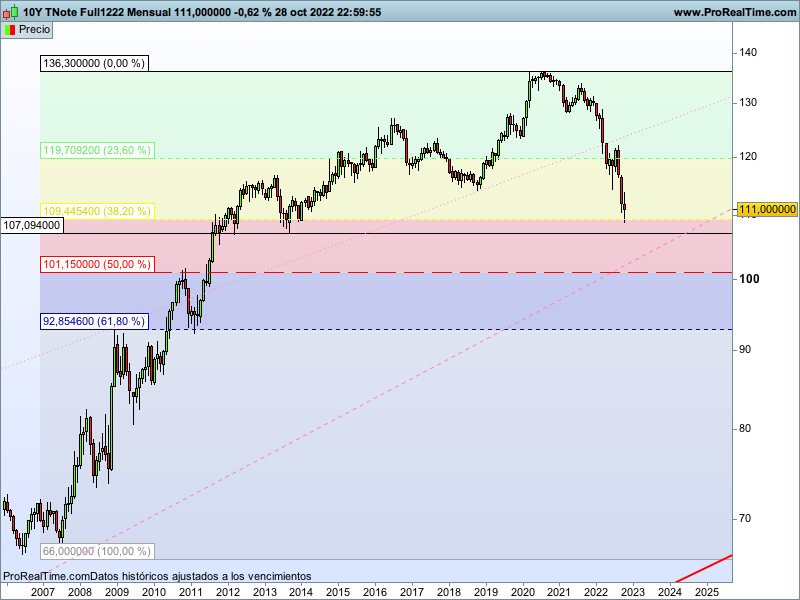

Además, esto se produce en una zona técnica muy importante para el bono 10 años de EEUU, el T-Note, el cual se encuentra en el retroceso del 38,2% de toda la subida desde 2007, tal y como podemos ver en el siguiente gráfico. Desde esta zona, tiene mucho sentido técnico que el bono se tome un descanso de su tendencia bajista y tienda a rebotar y corregir parte de dichas caídas. Y hay que tener en cuenta que tras unas caídas tan fuertes e históricas como las producidas, cualquier rebote tenderá a ser también muy relevante desde un punto de vista porcentual.

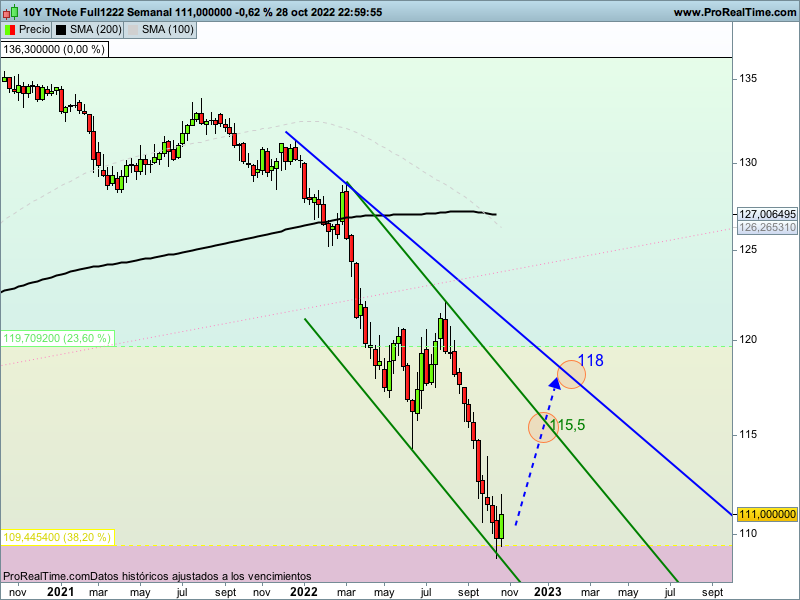

Concretamente, lo podríamos ver subir durante las próximas semanas/meses a la zona bien de los 115,5 puntos bien de los 118 puntos, tal y como podemos ver en el siguiente gráfico:

Y por su parte, el bund alemán podría continuar ese inicio de fase de rebote y conseguir trepar a la zona de los 148,5 puntos durante las próximas semanas/meses.

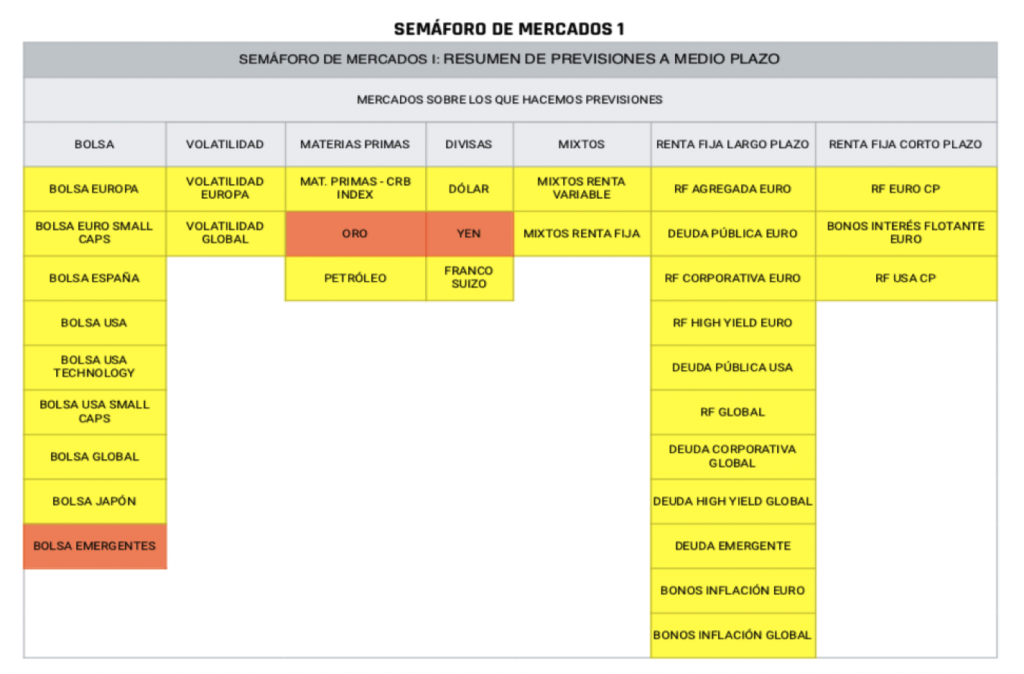

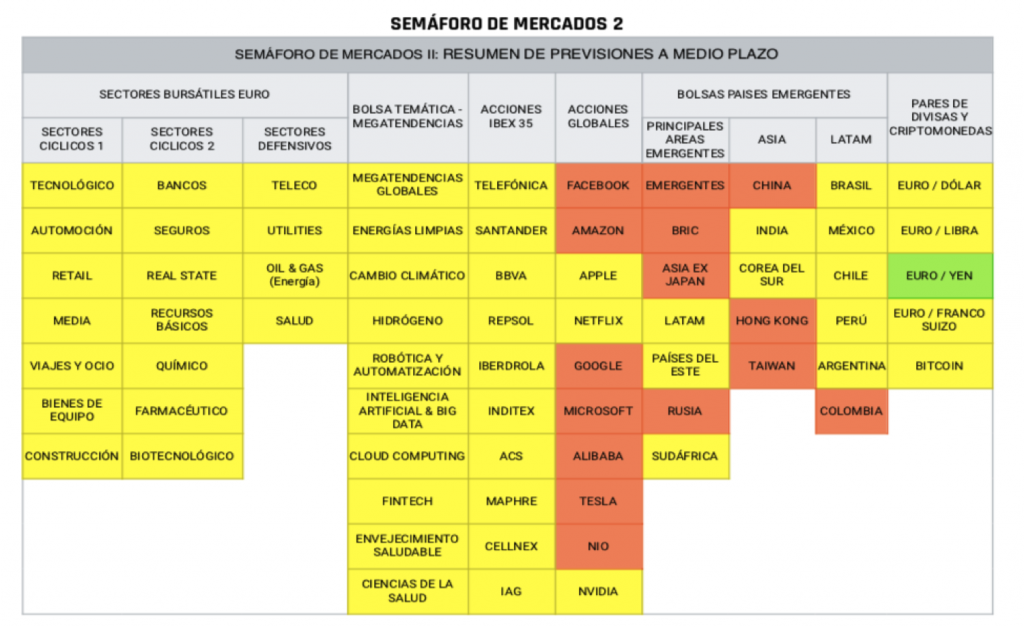

En base a todo lo anterior, nuestros semáforos de mercados quedan de la siguiente manera:

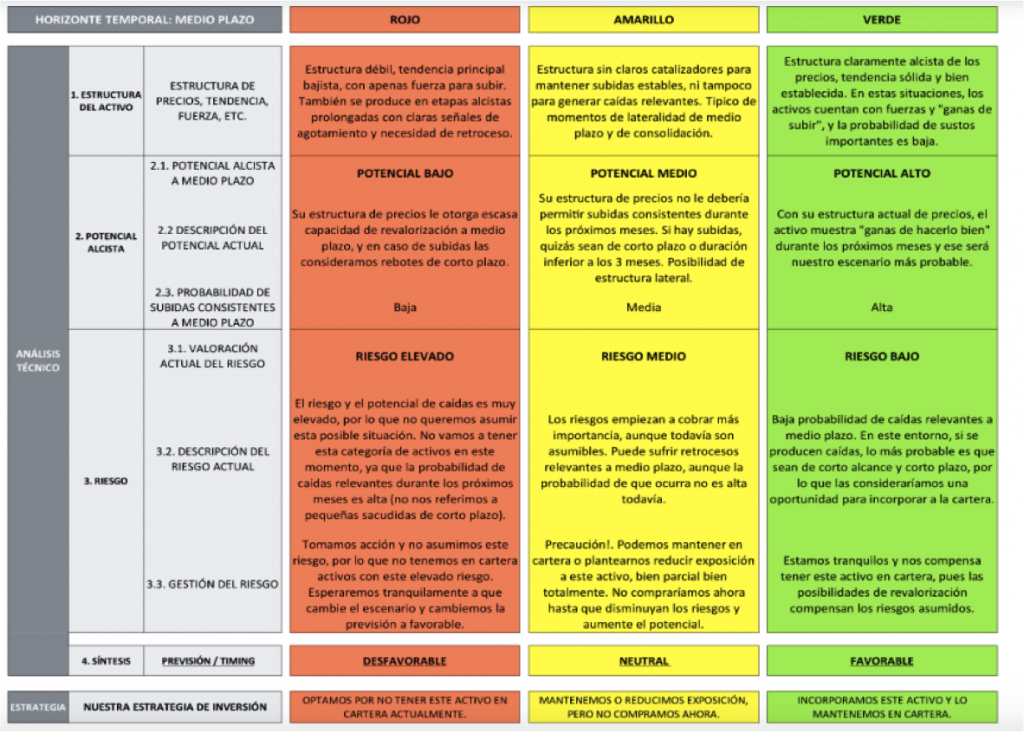

Recordar también el significado de cada uno de los colores que asignamos:

Como resumen, diríamos que los bancos centrales han cambiado el paso al insinuar que van a levantar el pie y van a tomar un descanso en el ritmo de subidas de tipos de interés. Qué duda cabe que esto va a suponer una «fiesta» para las acciones y para los bonos, por ello esperamos más subidas en dichos mercados.

Pero esto no garantiza que todos los males hayan acabado, no. Los tipos de interés han subido mucho y en muy poco tiempo, en una economía además que está muy apalancada, y posiblemente vayan a tomar una pausa pues han visto que hay muchas grietas y mucha fragilidad en los mercados. Dicho de otro modo, se van a tomar una pausa pues no pueden seguir con este ritmo de subidas de tipos sin generar males mayores que la propia inflación.

Y en cuanto a la estrategia de inversión, nosotros vamos a estar atentos para iniciar compras en el mercado de bonos, pues cotiza «muy abajo». Sin embargo, el mercado de acciones ha subido mucho desde mínimos, lo cual hace arriesgado entrar en este momento.

Un saludo a todos y mucha suerte con las inversiones!