La reciente victoria del partido demócrata en el Senado de EEUU, va a tener unas repercusiones importantes en los mercados de deuda, bolsas, divisas y materias primas. Vamos a analizar dichas repercusiones, las cuales justifican el ajuste táctico que hemos hecho en nuestras carteras.

La victoria de los demócratas en elSenado hace que este partido tenga un control absoluto de las instituciones que marcan el rumbo de la economía de EEUU, como son la Casa Blanca y el Congreso.

Esto aumenta la presión para mayores gastos y estímulos financiados con más deuda pública, y eso es lo que están descontando los mercados: un nuevo paquete de estímulos económicos por parte del nuevo presidente de EEUU, Joe Biden.

Además, tras los datos de empleo de esta semana que salieron peor de lo esperado, según los cuales la economía de EEUU perdió empleo por primera vez en ocho meses, Biden dijo que el país necesitaba de nuevas medidas de estímulo y más ayudas directas para familias y pequeñas empresas.

También hizo referencia al paquete de ayuda aprobado en diciembre, al que calificó de “pago inicial”, dejando clara su postura de que el país necesita de esfuerzos más contundentes para ayudar a los norteamericanos. Con todo esto, se habla de un nuevo paquete de estímulos de billones de dólares, y eso lo está descontando y celebrando el mercado.

Conclusión: si los republicanos hubieran conservado su mayoría en el Senado, el paquete de gasto habría sido posiblemente menos rápido y menos agresivo.

Por ello, la victoria azul en el Senado va a permitir una recuperación más rápida de lo que el mercado tenía previsto.

1- BOLSAS EEUU

Qué duda cabe que los mercados de renta variable están aplaudiendo y descontando este futuro paquete billonario, que junto con el apoyo de Bancos Centrales y un proceso ya inciado de la vacunación, están ofreciendo alegría y mayor recorrido a las bolsas.

2- MERCADO DE DEUDA DE EEUU

El aumento de probabilidad de un mayor paquete de estímulo fiscal, tanto por la victoria de los demócratas en el Senado como por las cifras de empleo peor de lo esperado, ha generado un aumento de los rendimientos de los bonos del Tesoro de EEUU, así como un alza de la pendiente de la curva de tipos de interés. El rendimiento del T-Note de 10 años superó recientemente el nivel de 1%, cerrando en 1,119%.

El interés del T-Bond de 30 años cerró el viernes en el 1,875%. Y la parte de la curva que mide la diferencia entre los tipos de los bonos a 2 y a 10 años, tocó su nivel más elevado desde 2017, en torno a los 98 pb.

Como sabemos, alzas en los rendimientos de los bonos equivale a caida en sus precios, lo cual resta atractivo para invertir en la Deuda Pública USA, a la que hemos cambiando el timing a desfavorable.

3- ORO

El oro está perdiendo tracción. Esto viene motivado por dos factores fundamentales.

El primero se debe a que la subida de los rendimientos de los bonos comentado anteriormente, aumenta el coste de oportunidad de tener oro, ya que éste no genera intereses.

Y en segundo lugar, un panorama económico tan despejado de riesgos como el actual, baja su atractivo como activo refugio.

Por todo ello, además de otras consideraciones de carácter técnico, hemos cambiado el timing de este activo, pasando de favorable a neutral y lo hemos quitado de nuestras carteras.

4- INFLACIÓN

El escenario actual es ideal para un aumento de la inflación, o por lo menos de sus expectativas de subida, ya que a una política monetaria ultra acomodaticia, ahora se le añade un nuevo impulso de polítcia fiscal con el paquete billonario de Biden.

Y todo esto se suma a una reactivación en marcha de la economía y a un repunte del petróleo, lo cual pone las bases para un escenario de mayor inflación.

5- DÓLAR

Las nuevas medidas de estímulo comentadas anteriormente son una presión adicional para el dólar, el cual se va a ver sometido a una tensión bajista mayor de la que ya arrastra.

6- SECTOR TECNOLÓGICO DE EEUU Por último, decir que el nuevo escenario político en EEUU quizás reste potencial a los gigantes tecnológicos de EEUU.

Y esto se debe al temor de mayores impuestos así como a una regulación más estricta por parte del nuevo Gobierno de EEUU.

Nuestra perspectiva para este sector sigue siendo favorable, pero hemos bajado su peso en las carteras como luego detallaremos.

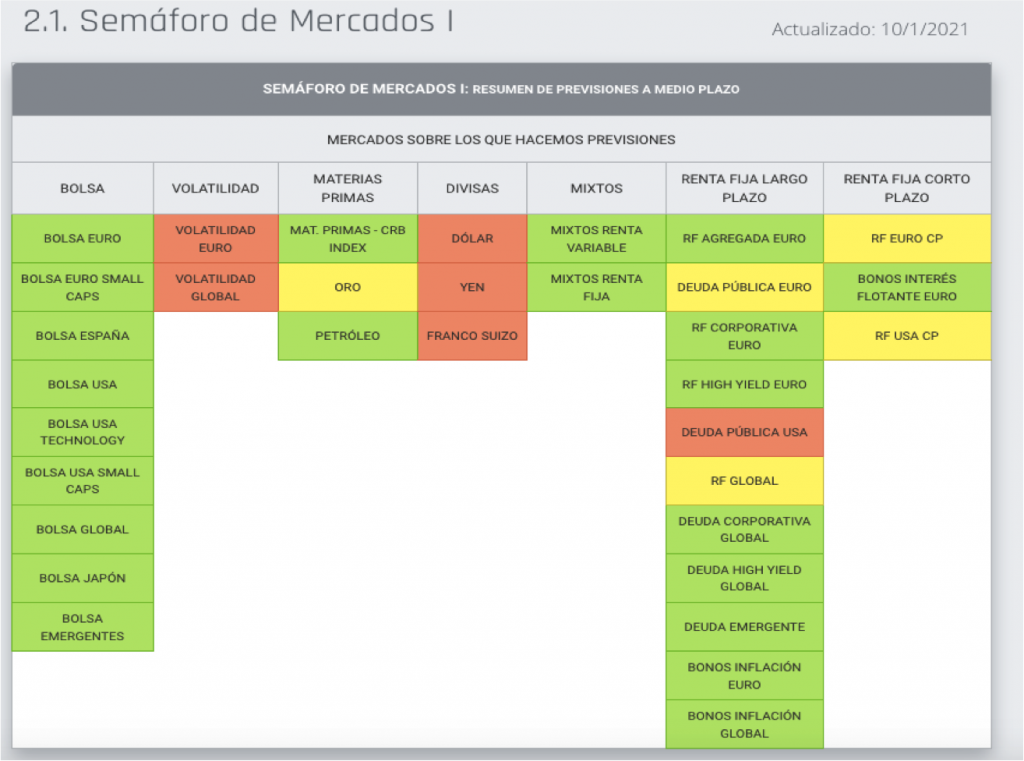

SEMÁFORO DE MERCADOS

Con todo esto, nuestro Semáforo de Mercados I queda de la siguiente manera (el II lo podéis ver en la web):

ESTRATEGIA DE INVERSIÓN

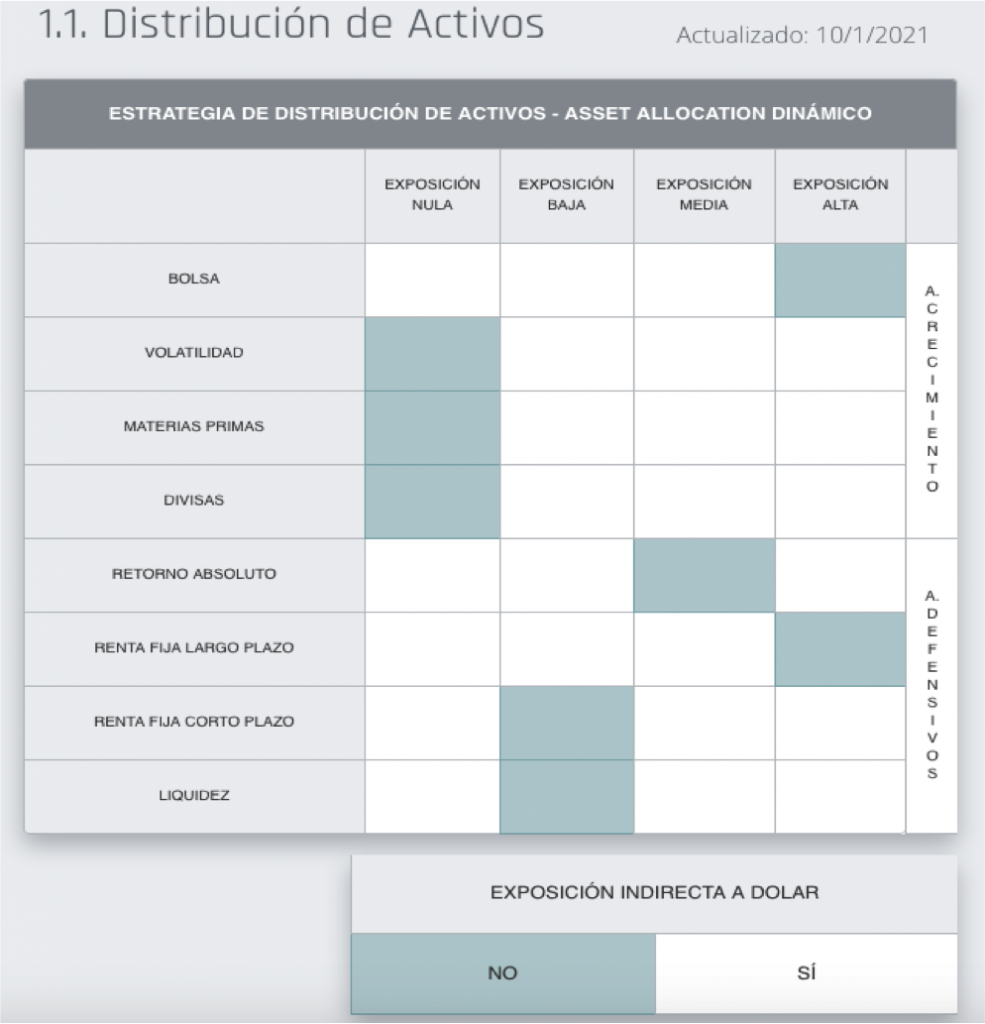

1- Distribución actual de activos – Asset Allocation

Por su parte, nuestra Estrategia de Inversión ha sufrido pocos cambios: bajamos la exposición en materias primas (que pasa de baja a nula), y subimos ligeramente la exposición en liquidez, que pasa de nula a baja.

En este sentido, hemos vendido lo poco que teníamos de oro en las carteras moderada y dinámica (más bien hemos dado la orden para que se curse mañana lunes), de forma que hemos dejado las carteras con una exposición nula a materias primas.

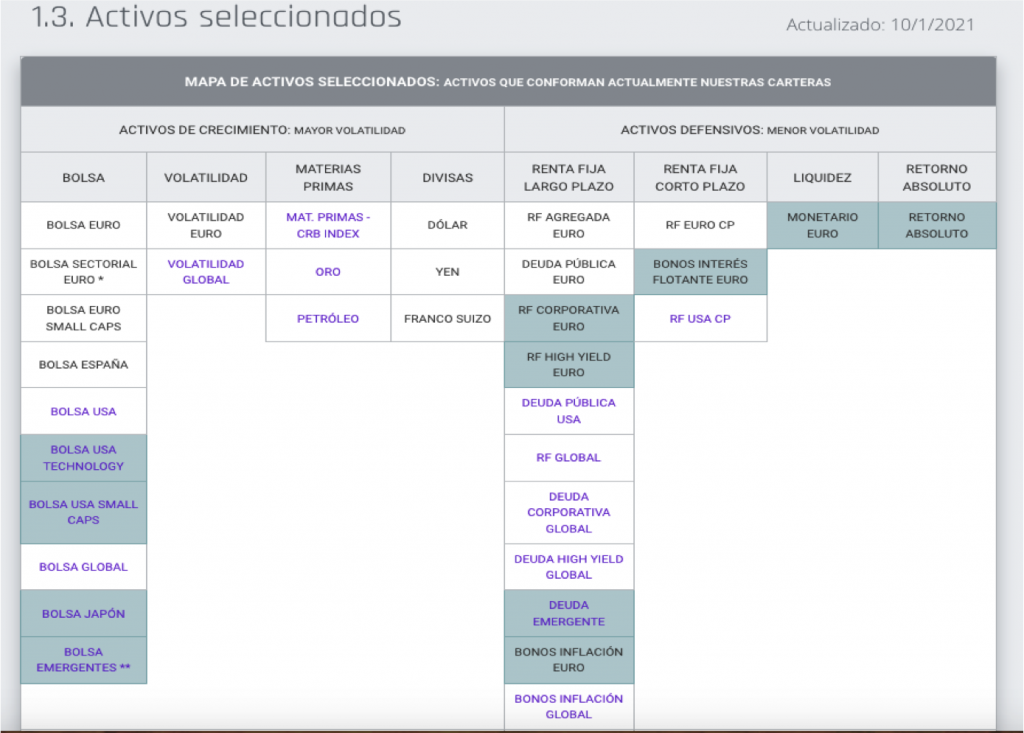

2- Selección de Activos

Los activos no varían apenas: hemos quitado el Oro, y hemos introducido la Liquidez, en línea con lo comentado anteriormente.

AJUSTES TÁCTICOS EN LAS CARTERAS

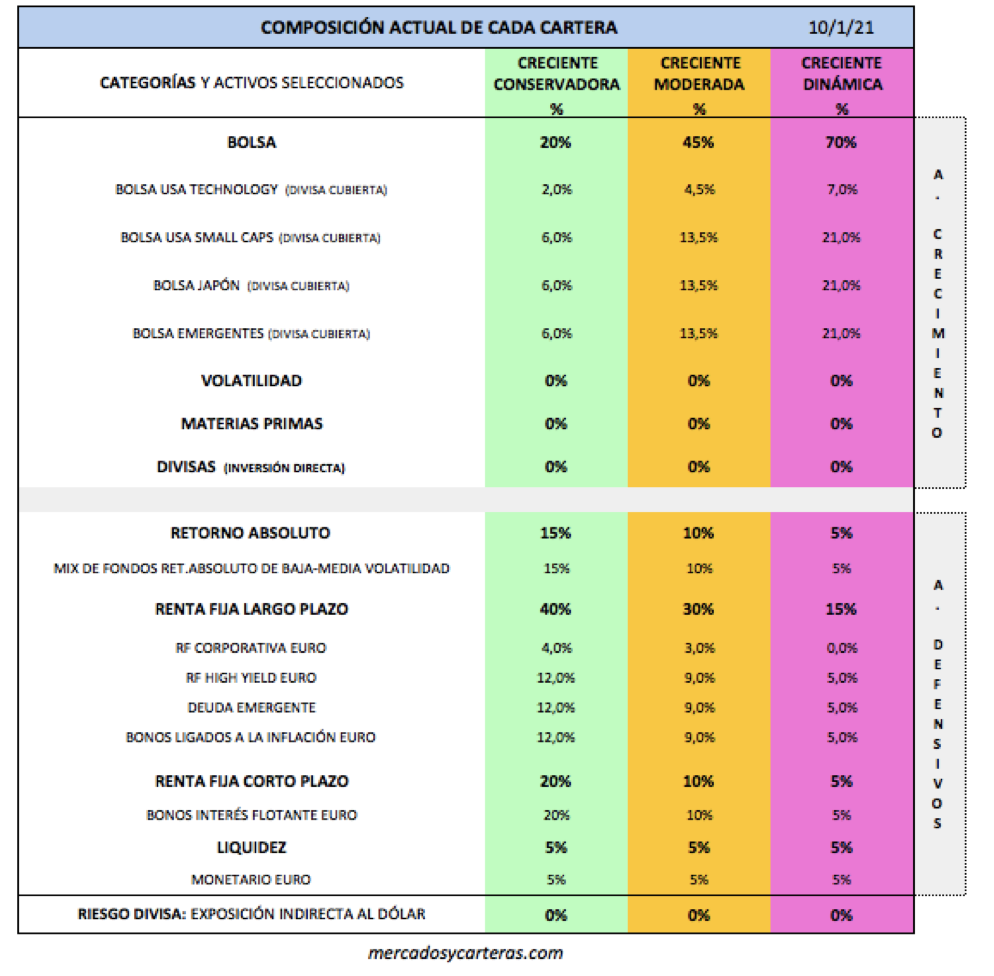

Lo que sí hemos hecho ha sido variar los porcentajes de los activos de bolsa, bajando la participación en Bolsa USA Technology, y subiéndolos ligeramente en los otros activos de bolsa que tenemos en las carteras, que son: USA Small Caps, Japón y Emergentes.

El detalle de cómo quedan las carteras se muestra a continuación:

Un saludo a todos y mucha suerte con las inversiones!