1- YA SABEMOS DÓNDE ESTÁ EL SUELO DE MERCADO….

Antes de responder a esta pregunta, vamos a intentar trasladarnos en el tiempo y tratar de ponernos en el siguiente escenario: abril 2001, el mercado ya ha caído más de un 30% desde máximos, una fuerte y severa caída, habiendo pasado el SP500 de 1.500 puntos a 1.100 puntos…… Es fácil de imaginar que no serían pocos los que apuntarían ese momento como una oportunidad de inversión a medio-largo plazo, pues las valoraciones estarían ya muy ajustadas y por tanto muy interesantes para invertir….. Y la gran pregunta en ese momento sería: ¿hemos visto ya el suelo de mercado?…..

Y hagamos otro ejercicio antes de responder. Imaginemos ahora que nos encontramos frente a la siguiente situación (olvidando que sabemos lo que pasó posteriormente), siendo mayo de 2008 y habiendo caído el mercado más de un 20% desde máximos, pasando el SP500 de los 1.600 puntos a los 1.250 puntos…. De nuevo, es fácil de imaginar que muchos se estarían preguntando en ese momento si habíamos tocado ya suelo de mercado o no…..

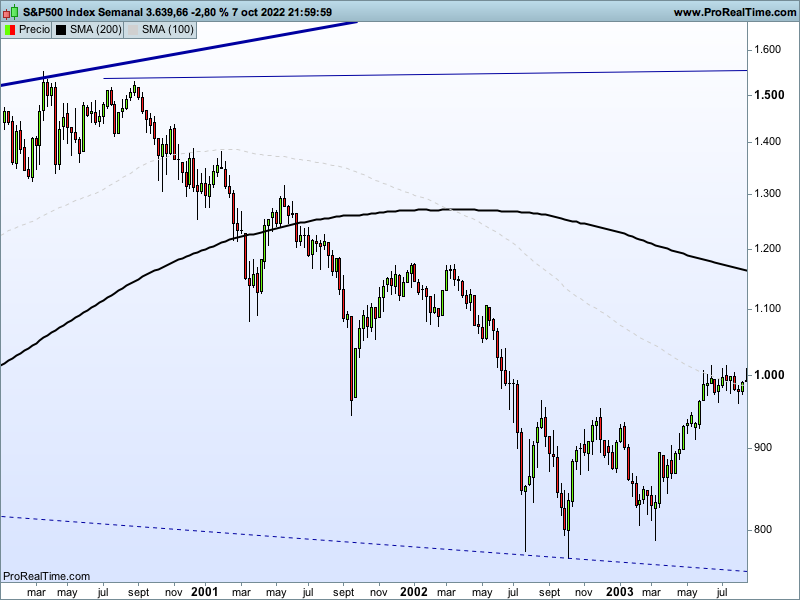

Pues bien, en el primer caso y tal y como podemos ver a continuación, el mercado no se quedó en los 1.100 puntos, pues ese no fue el suelo de mercado, el cual se produjo dos años más tarde en los 760 puntos (50% de caída desde máximos).

Y en el segundo caso, el mercado no se quedó en los 1.250 puntos, pues ese no fue el suelo de mercado, sino que continuó la caída a los 666 puntos, lo cual representó un 60% de caída desde máximos…

Nosotros nos acordamos muy bien de ambos ciclos del mercado, y lo resumiríamos de una manera: se pasa muy mal, pues no sólo caen las inversiones sino que la economía y el empleo también suelen verse muy afectados.

Para nosotros la gran pregunta no es si hemos tocado suelo de mercado o si está cerca o no…… Para nosotros la pregunta es ..¿podríamos estar en el inicio de una crisis bursátil al igual que acabamos de ver en el año 2000 o en el año 2008?; ¿tenemos ingredientes para pensar que hayamos iniciado un ciclo de mercado bajista?.

Nosotros pensamos que sí hemos iniciado una crisis económica y bursátil al estilo del año 2000 y 2008, y por tanto creemos que estamos en las etapas iniciales de un mercado bajista.

Y consecuencia de lo anterior siguiendo las imágenes puestas al inicio, pensamos que no hemos hecho suelo todavía… es más, sabemos dónde se encuentra…., y es MUCHO MÁS ABAJO de donde nos encontramos actualmente. Por ello, pensamos que queda mucho camino a la baja por recorrer!

¿Y por qué pensamos que estamos en una situación como la de 2000 o 2008?. Pues porque tenemos TODOS los ingredientes para ello, y que resumimos a continuación:

- Venimos de muchos años de barra libre por parte de los Bancos Centrales, habiendo inundado los mercados de liquidez con los programas de QE y habiendo generado unas subidas desproporcionadas en la gran mayoría de activos -bolsa y renta fija principalmente, y que en muchos casos podríamos catalogar de «burbujas«; como todo en la vida, ahora parece que toca corregir dichos excesos!

- Ahora no sólo hemos dejado de insuflar liquidez al sistema, sino que la Fed ha empezado a drenar dicha liquidez (QT);

- Y peor aún: entramos en una nueva situación en la que los Bancos Centrales ya no van a poder salir al rescate pues tienen un objetivo prioritario e improrrogable: matar al monstruo de la inflación! Por tanto, nos hemos quedado sin el apoyo de los Bancos Centrales y sin su red de seguridad;

- Para luchar con el monstruo de la inflación, los Bancos Centrales se están viendo obligados a subir los tipos de interés de una forma muy agresiva y en muy poco tiempo, además de tener la intención de mantener tipos altos hasta mínimo 2024, y las consecuencias de esto lo iremos viendo durante los próximos meses;

- Por tanto, hemos pasado de un escenario de financiación casi al 0%, a un escenario de costes de financiación elevados, lo cual va a pasar factura tanto a los particulares como a los resultados empresariales;

- Y este nuevo escenario de mayores costes de financiación se da con unas tasas muy elevadas de endeudamiento tanto en países como en empresas en todo el mundo; ojo que controlar la inflación puede acabar pinchando también este globo!!!

- Además, mucha deuda tanto de países como de empresas está denominada en dólares, la cual se está viendo muy afectada (al alza) debido a la apreciación del dólar;

- Y para más inri, tenemos unos costes de producción disparados y unos altísimos costes energéticos, de ahí que pensemos que los BPA se van a resentir mucho en los resultados especialmente en 2023;

- ¿Y China? ¿va a liderar el crecimiento a tasas superiores al 7% como nos tenía acostumbrados? Pues no. Su proceso de ralentización del crecimiento es muy evidente con unas tasas de crecimiento del 3% aprox y con una burbuja en su mercado inmobiliario….

- Y lo que ha pasado en Reino Unido nos hace pensar que hay mucha más fragilidad en los mercados de lo que pensamos, pues no tiene mucho sentido la que se ha liado a raíz de la que la 1ª ministra proponga bajar impuestos….. En situaciones normales, esto no hubiera pasado. Pero estamos en un momento en que la inflación al 10% va a marcar la pauta y los mercados financieros han mostrado sus primeros indicios de peligro con dicho acontecimiento..

- La OPEP tampoco ayuda ahora, pues con una disminución en la producción de 2mm de barriles diarios lo que quiere es asegurar unos precios del petróleo entre 90 y 100 $ dado que espera una disminución de la demanda. Fijaos en el siguiente gráfico del USO-United States Oil Fund, el cual ha dejado de caer para encontrar un apoyo muy importante. Y si el petróleo no cae como suele hacer en caso de crisis, más problemas para controlar la inflación y por tanto más medidas restrictivas por parte de los Bancos Centrales, además de mayores costes energéticos…..

- Y de Putin, mejor ni hablamos…..

2- IMPLICACIONES DE UN MERCADO BAJISTA PARA NUESTRA ESTRATEGIA DE INVERSIÓN

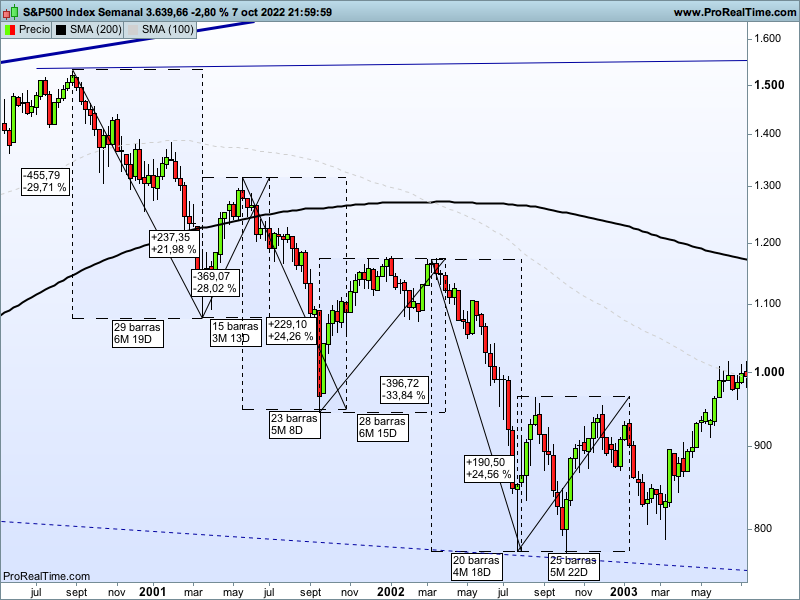

Para los que pensemos que hemos entrado en un mercado bajista, es importante tener en cuenta las siguientes reflexiones y que vamos a generar a la vista del siguiente gráfico que muestra la evolución del SP500 durante 2000-2003 y que sintetiza el comportamiento de las bolsas durante los ciclos bajistas:

Ideas a tener muy presentes en los ciclos bajistas de mercado:

- Las bolsas caen más rápido de lo que tardan en subir, una media de 4 a 1;

- Las bolsas no caen en línea recta, sino que hacen un movimiento bajista fuerte y de menor duración, y luego viene un rebote proporcional a dicha caída;

- Criterio de proporcionalidad: si la caída ha sido muy fuerte, el rebote será muy fuerte; y si la caída ha sido menos abultada, el rebote será menos importante;

- Hay rebotes pequeños del 10%, y los más frecuentes son los rebotes fuertes entre el 20 y el 25%;

- En general, en los ciclos bajistas las caídas son muy fuertes, y por ello los rebotes más frecuentes suelen ser muy fuertes;

- Un rebote del 20% no significa que el ciclo bajista se haya acabado;

Para ilustrar estos comportamientos, fijaos en los porcentajes tanto de caída como de rebote que mostramos a continuación:

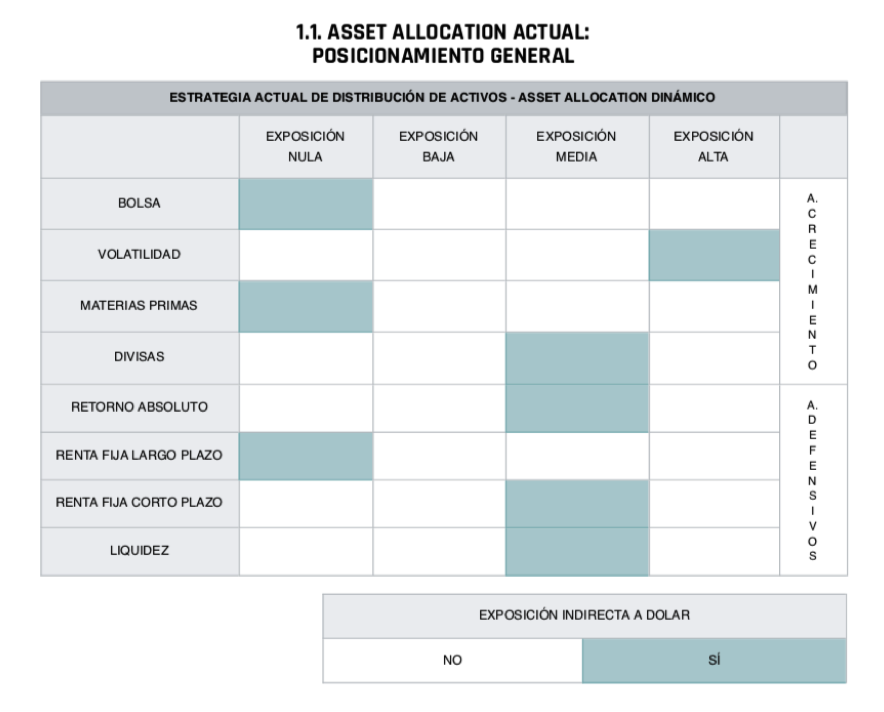

¿Y cuál va a ser nuestra estrategia de inversión en este ciclo bajista de mercado?

Muy sencilla:

- En las caídas, no tendremos bolsa en las carteras; sí tendremos volatilidad;

- En los rebotes, sí tomaremos posiciones en bolsa de forma táctica para aprovecharlos y venderemos cuando tengamos indicios de que el rebote ha llegado a su fin.

Y esto lo iremos mostrando cada semana de la siguiente manera:

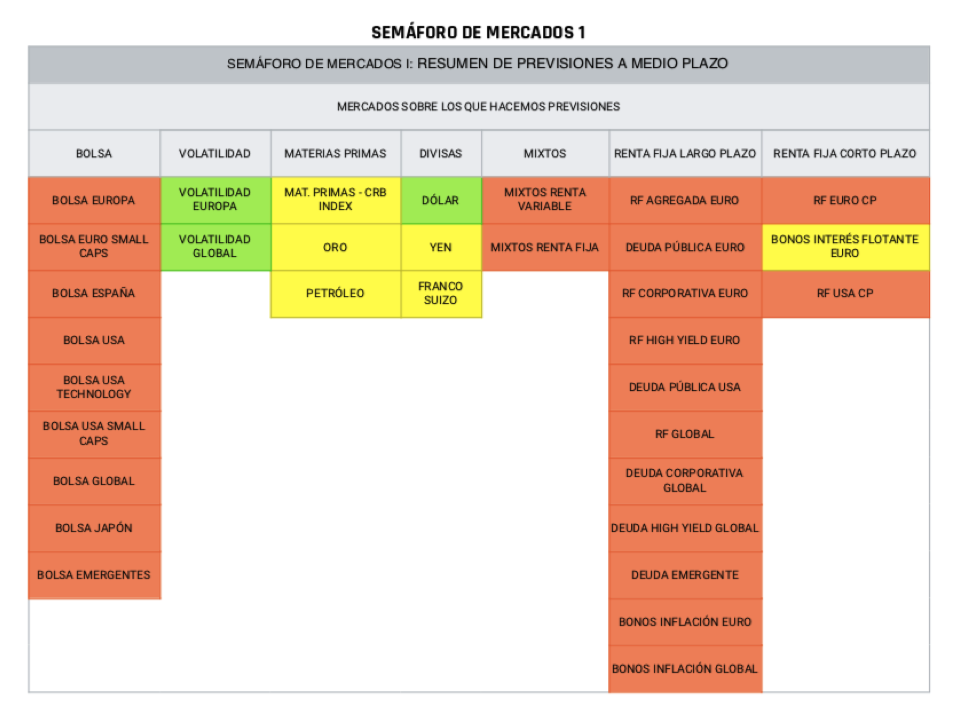

- En las caídas, las bolsas aparecerán de color rojo; la volatilidad verde; la exposición a bolsa será nula y la exposición a volatilidad será máxima;

- En los rebotes, las bolsas aparecerán de color amarillo, la volatilidad amarillo; la exposición a bolsa media o alta y la exposición a volatilidad nula o baja;

¿Y cómo estamos ahora? Pues los semáforos son claros: seguimos rojos en bolsa! Por ello la exposición es nula en bolsa por el momento, y alta en volatilidad (color verde). Esto quiere decir que todavía no esperamos que vayamos a iniciar el rebote (que antes o después llegará como hemos visto).

3- ESCENARIO A CORTO PLAZO PARA LAS BOLSAS

A corto plazo, pensamos que las bolsas tienen todavía más recorrido a la baja, antes de encontrar un suelo. Y que quede claro, cuando lleguemos a ese suelo, no será el suelo definitivo de mercado, sino que será una parada de la tendencia bajista propia de los ciclos bajistas de mercado.

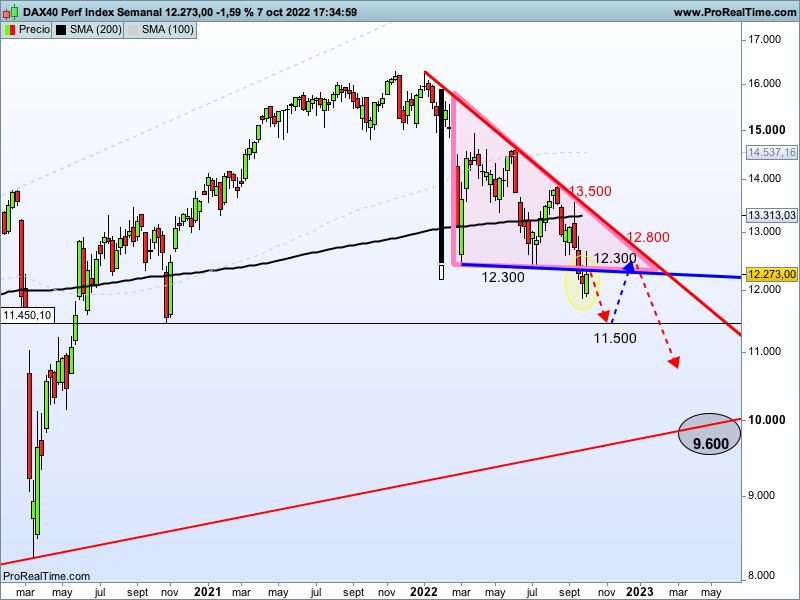

En la imagen anterior mostramos un posible escenario utilizando el DAX alemán. El índice podría buscar un apoyo más abajo durante las próximas semanas en la zona de los 11.500 puntos. Esa zona es importante, pues podría ayudar a construir el rebote que suele acompañar a una caída de 2.000 puntos aprox (13.500 – 11.500). Y tal rebote podría encontrar continuidad hacia la zona bien de los 12.300 puntos, bien de los 12.800 puntos, para desde ahí emprender de nuevo rumbo SUR objetivo de medio-largo plazo los 9.600 puntos, tal y como hemos detallado en publicaciones anteriores.

El gráfico anterior no persigue mostrar una previsiones exactas; lo que persigue es mostrar los posibles vaivenes que serían lógicos de esperar en un mercado bajista tal y como hemos comentado al principio.

Como resumen, es hora de ser prudentes en bolsa. Hay que considerar que es probable que hayamos iniciado un MERCADO BAJISTA en las bolsas, y en tal caso, tenemos que tener claro que el SUELO…. YA LLEGARÁ, y antes de llegar, habremos caído mucho más de lo que hemos visto hasta ahora.

Un cordial saludo a todos y mucha suerte con las inversiones!