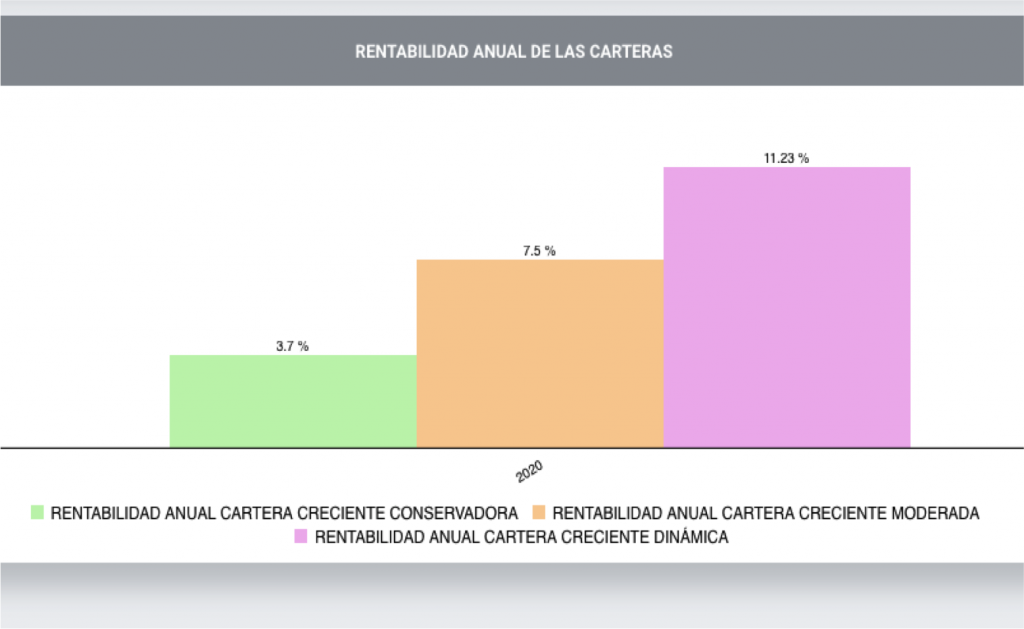

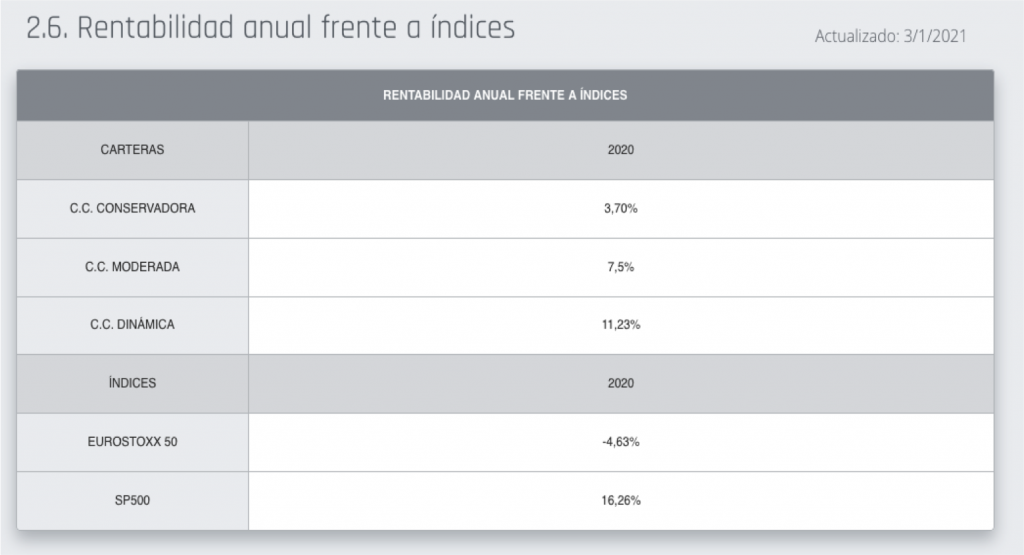

El año 2.020 nos deja con unas rentabilidades de 3,7%, 7,5% y 11,23% para nuestras carteras conservadora, moderada y dinámica respectivamente, pero lo mejor es que apenas han estado dos semanas en negativo. En esta entrada vamos a presentar los resultados de las carteras durante el año 2.020, y posteriormente compartiremos la estrategia de inversión para cada una de ellas.

1- RENTABILIDAD DE LAS CARTERAS DICIEMBRE 2.020

Diciembre ha sido un mes ligeramente alcista, en el que el Eurostoxx 50 ha subido un 2,26% y el SP500 se ha revalorizado un 3,71%.

En este contexto, nuestras carteras han tenido un comportamiento muy favorable, habiéndose alcanzado las siguientes revalorizaciones: 1,34%, 2,39% y 3,43% para las carteras conservadora, moderada y dinámica respectivamente (estos datos los pueden consultar en la web o en los enlaces directos que al final de la entrada compartimos).

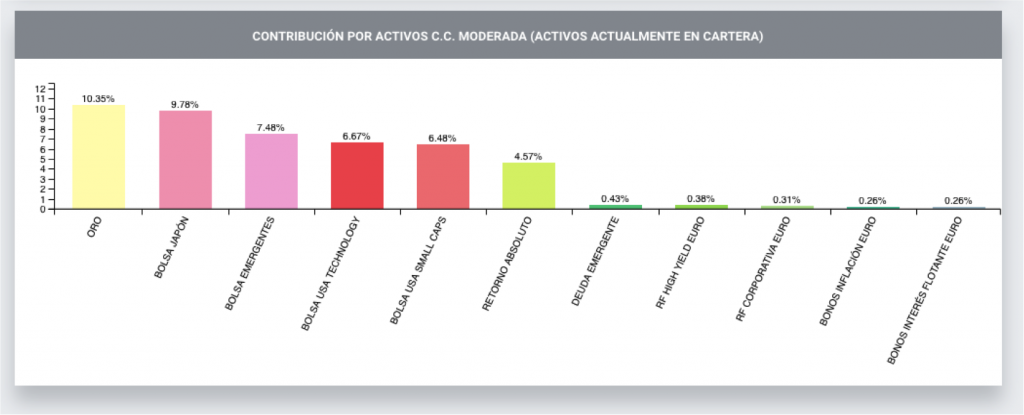

Este mejor comportamiento relativo se ha debido principalmente a la fuerte exposición en bolsa de las tres carteras, así como a los activos seleccionados de esta categoría, pues bolsas como Japón, Emergentes o USA Small Caps han tenido una evolución muy favorable este mes de diciembre.

El oro también ha acompañado en este sentido al recuperar posiciones.

2- RENTABILIDAD DE LAS CARTERAS AÑO 2.020

Es hora de hacer balance de lo que ha sido el año 2.020, año del coronavirus.

Cerramos un ejercicio 2020 marcado por la crisis sanitaria y económica generada por el Covid-19.

Ha sido un año triste, difícil, con muchas pérdidas de vidas, y aprovechamos esta entrada para enviar un mensaje de apoyo y cariño a todos aquellos que hayan perdido algún familiar o amigo, o que lo tengan en una situación delicada.

Por su parte, el mercado ha registrado una de sus peores caídas de la historia, pero también ha marcado su mejor recuperación. Esto ha hecho muy compleja la toma de decisiones de inversión, como luego veremos.

En este sentido, nuestras carteras han tenido unos resultados muy positivos por dos razones fundamentales.

En primer lugar por las rentabilidades conseguidas en términos absolutos:

- 3,7% la cartera creciente conservadora;

- 7,5% la cartera creciente moderada, y

- 11,23% la cartera creciente dinámica.

Resultados positivos también por el contexto en el que se ha conseguido esto, ya que la bolsa europea ha caído un 4,63%.

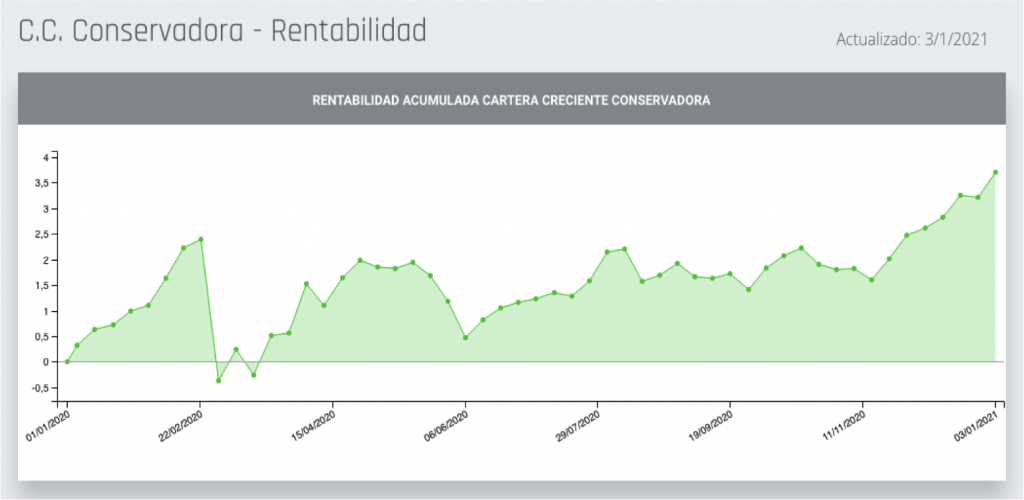

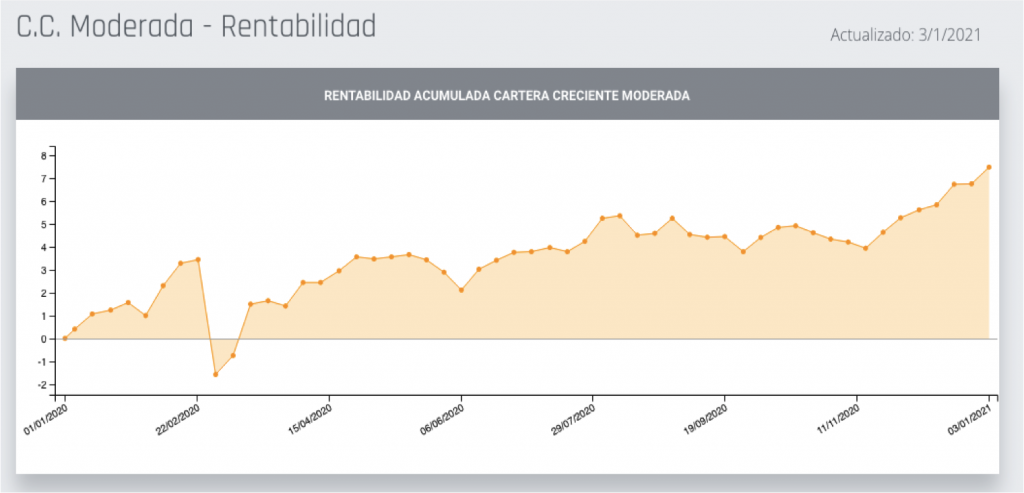

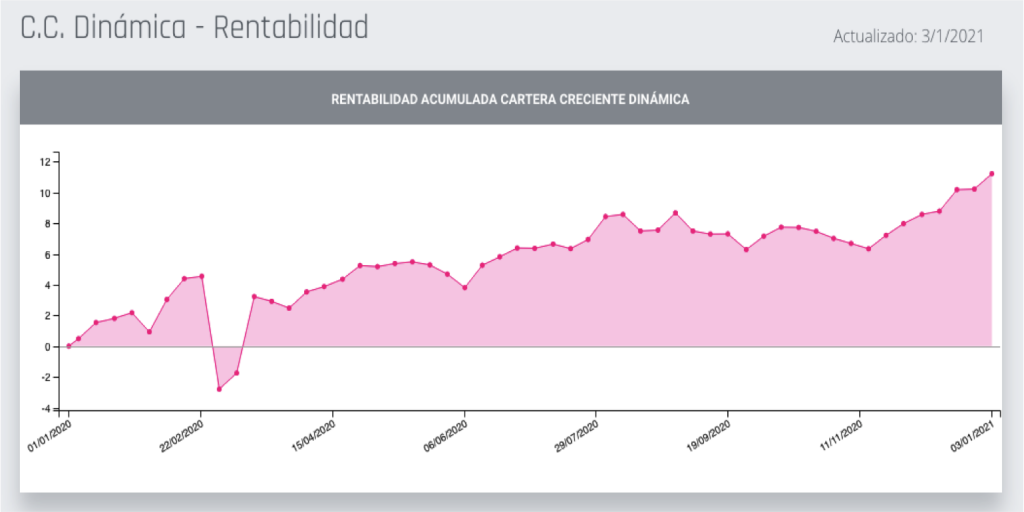

Y en segundo lugar por el «cómo» se han conseguido estas rentabilidades. Si bien los mercados de renta variable llegaron a caer entre un 35% y un 40% de forma generalizada durante el mes de marzo, nuestras carteras apenas llegaron a estar en números negativos.

Concretamente, estuvieron sólo dos semanas en rojo y el peor registro de cada cartera fue el siguiente:

- C.C.Conservadora: -0,37%;

- C.C.Moderada: -1,58%, y

- C.C.Dinámica: -2,8%.

Para nosotros esto ha sido muy importante, ya que uno de nuestros objetivos como inversores a medio plazo es justo esto, evitar episodios de fuertes pérdidas en las carteras. Por esta razón ponemos tanto foco en el timing.

Sabemos que la inversión «buy & hold» puede generar mejores resultados, pero nosotros no somos capaces de seguir dicha estrategia.

En este sentido, estamos dispuestos a sacrificar rentabilidad a cambio de evitar lo que ya sufrimos con nuestro dinero en la crisis de las puntocom (años 2.000-2.003), con una caída de más del 60% de nuestro patrimonio invertido…. y eso no lo queremos volver a vivir. Pensamos que cada inversor debe ser fiel a su estilo y a su forma de vivir los mercados.

A finales de marzo 2.020 los mercados se recuperaron y detuvieron la sangría, pero esto podría no haber sucedido y haber estado x años más con patrimonios fuertemente deteriorados.

En cualquier caso, las carteras han subido de forma sostenida o «creciente», y sin grandes perturbaciones durante 2.020, habiendo estado en negativo apenas dos semanas y con unas pérdidas apenas notorias tal y como podéis ver a continuación.

EVOLUCIÓN DE LA RENTABILIDAD – CARTERA CRECIENTE CONSERVADORA

EVOLUCIÓN DE LA RENTABILIDAD – CARTERA CRECIENTE MODERADA

EVOLUCIÓN DE LA RENTABILIDAD – CARTERA CRECIENTE DINÁMICA

2.1.- EVOLUCIÓN DE LA COMPOSICIÓN DE LAS CARTERAS AÑO 2.020

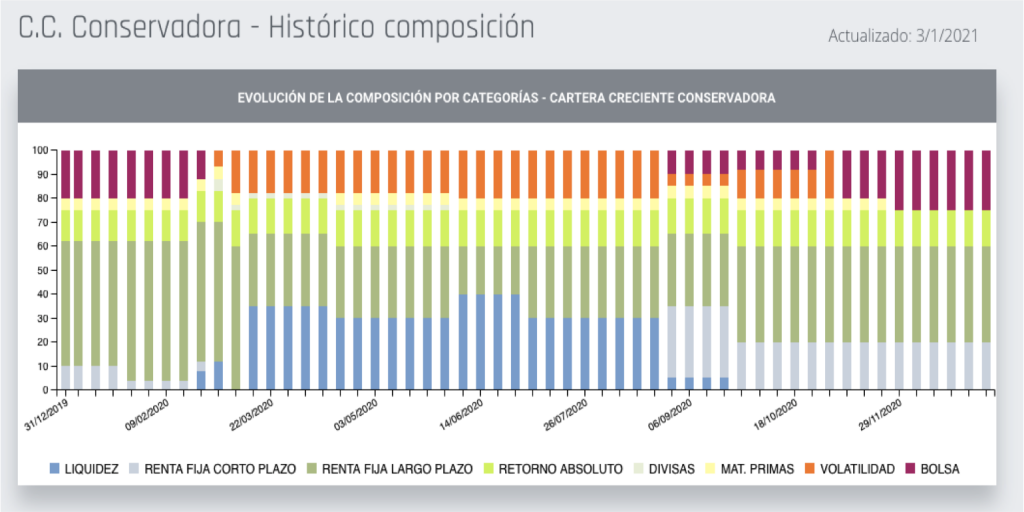

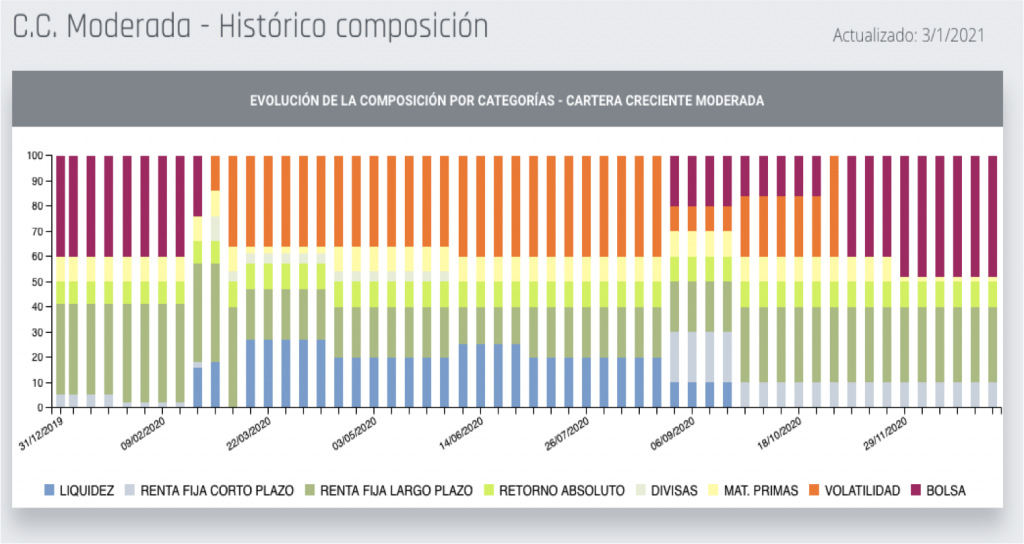

La evolución anterior se explica por el Asset Allocation dinámico de nuestras carteras, en las que hemos ido variando el peso de cada familia de activos según las previsiones o timing que teníamos en cada momento de cada uno de ellos. Veamos esto con mayor detalle.

Las barras de color morado indican el % de exposición a bolsa y las de color naranja indican el % de exposición a volatilidad.

Como verán en este blog o en el apartado de Publicaciones de la web, a finales de febrero el semáforo de bolsas pasó a rojo y vendimos todo lo que teníamos de esta categoría. Por eso la barra de color morada baja hasta desaparecer en esas fechas, en las que empezamos a subir exposción a volatilidad.

Este movimiento fue el que nos salvó de la fuerte caída, aunque algo nos pilló, y por esta razón las carteras no entraron en terreno negativo de forma más violenta.

Además, la inversión en volatilidad nos aportó rentabilidad adicional, así como la posición en oro (ésta de color amarillo en los gráficos que verán a continuación).

Pero si fuimos rápidos en salirnos del mercado, nos llevó tiempo volver a entrar. Debemos reconocer que nos costó mucho volver a cargar las carteras de bolsa, ya que los titulares informativos y la evolución de la crisis nos hizo buscar mucha seguridad para la toma de decisiones, pues el riesgo de nuevas caídas era elevado en aquellos entonces.

A finales de agosto la exposición a bolsa entró tímidamente en las carteras, y ya después de las elecciones USA cargamos al máximo de bolsas las carteras hasta el día de hoy.

Todo esto lo detallamos a continuación para cada una de las carteras y lo pueden ver de forma muy detallada e interactiva en la web, pestaña de CARTERAS.

EVOLUCIÓN DE LA COMPOSICIÓN – CARTERA CRECIENTE CONSERVADORA

EVOLUCIÓN DE LA COMPOSICIÓN – CARTERA CRECIENTE MODERADA

EVOLUCIÓN DE LA COMPOSICIÓN – CARTERA CRECIENTE DINÁMICA

Como resumen, en este complejo año 2.020 hemos cumplido nuestros objetivos con las carteras, habiendo rascado una rentabilidad muy satisfactoria, pero sobre todo no habiendo sufrido con las fuertes caídas producidas en las bolsas.

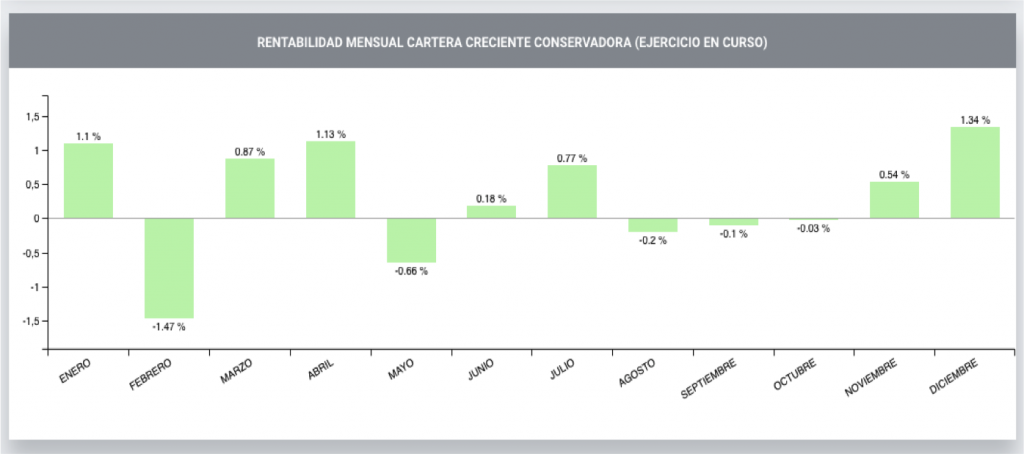

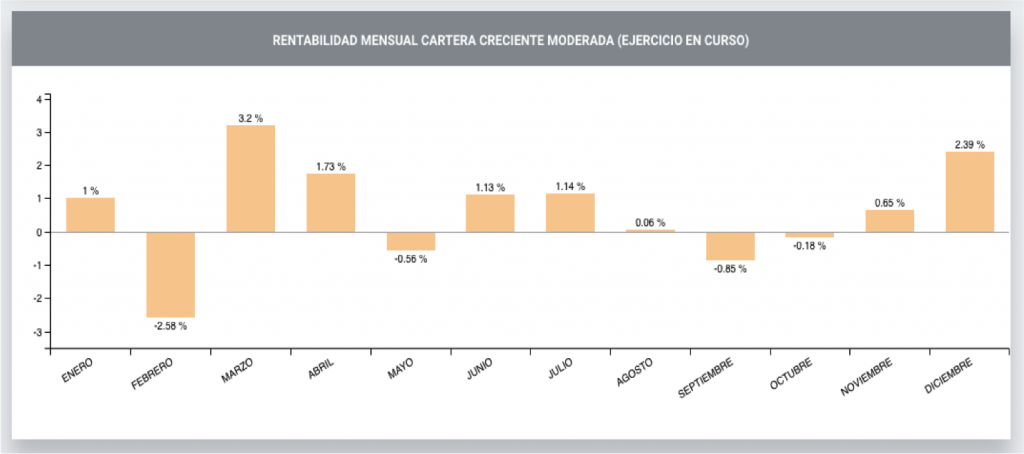

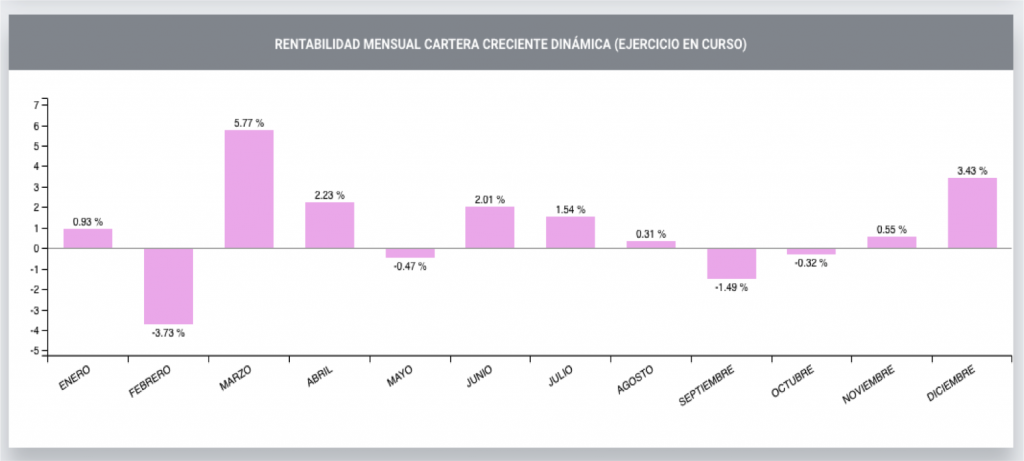

El detalle de la rentabilidad mensual durante 2.020 de cada cartera, se muestra en las siguientes gráficas:

RENTABILDAD MENSUAL 2.020 CARTERA CRECIENTE CONSERVADORA

RENTABILIDAD MENSUAL 2.020 – CARTERA CRECIENTE MODERADA

RENTABILIDADA MENSUAL 2.020 – CARTERA CRECIENTE DINÁMICA

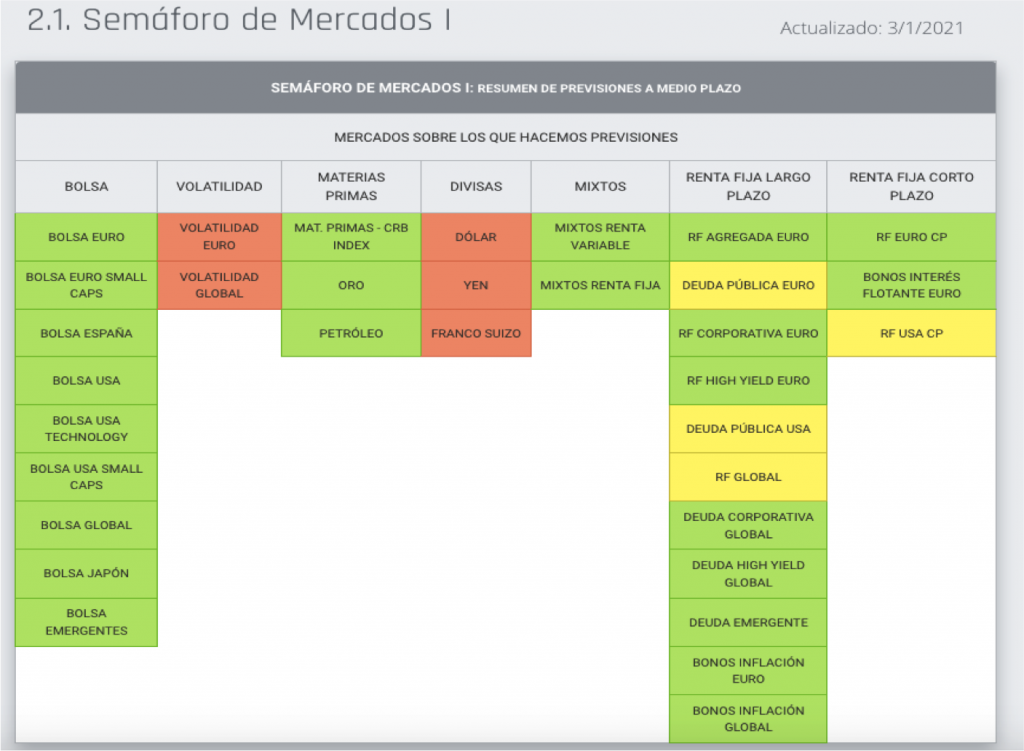

3- TIMING ACTUAL DE MERCADOS

Tal y como publicamos ayer en post específicos, nuestras previsiones para las bolsas son muy favorables. Pensamos que son muy pocos los nubarrones que hay sobre el mercado, lo que está llevando a un mayor apetito del riesgo por parte de los inversores.

También mostramos una previsión favorable para las materias primas en general, y para el oro y el petróleo en particular.

Sin embargo, las tres divisas que suelen trabajar bien como activo refugio, tienen un timing desfavorable en este momento: dólar, yen y franco suizo.

Por su parte, la gran mayoría de activos de renta fija también cuentan con un momentum positivo, salvo algún mercado que está en neutral como son la Deuda pública euro, Deuda pública usa y renta fija global. Todo esto queda resumido en nuestros dos Semáforos de Mercados, en el que damos un punto de vista muy sencillo y simplificado para cada uno de los mercados que cubrimos, utilizando tres colores como son:

- verde muestra una previsión favorable a medio plazo;

- amarillo muestra una previsión o timing neutral, y

- rojo una previsión desfavorable.

Esto queda explicado con más detalle en la web, y se actualiza todas las semanas.

Como ven, el verde es el color predominante, lo cual muestra unos sectores, acciones y bolsas emergentes con un timing actual positivo y favorable.

4- ESTRATEGIA DE INVERSIÓN ACTUAL

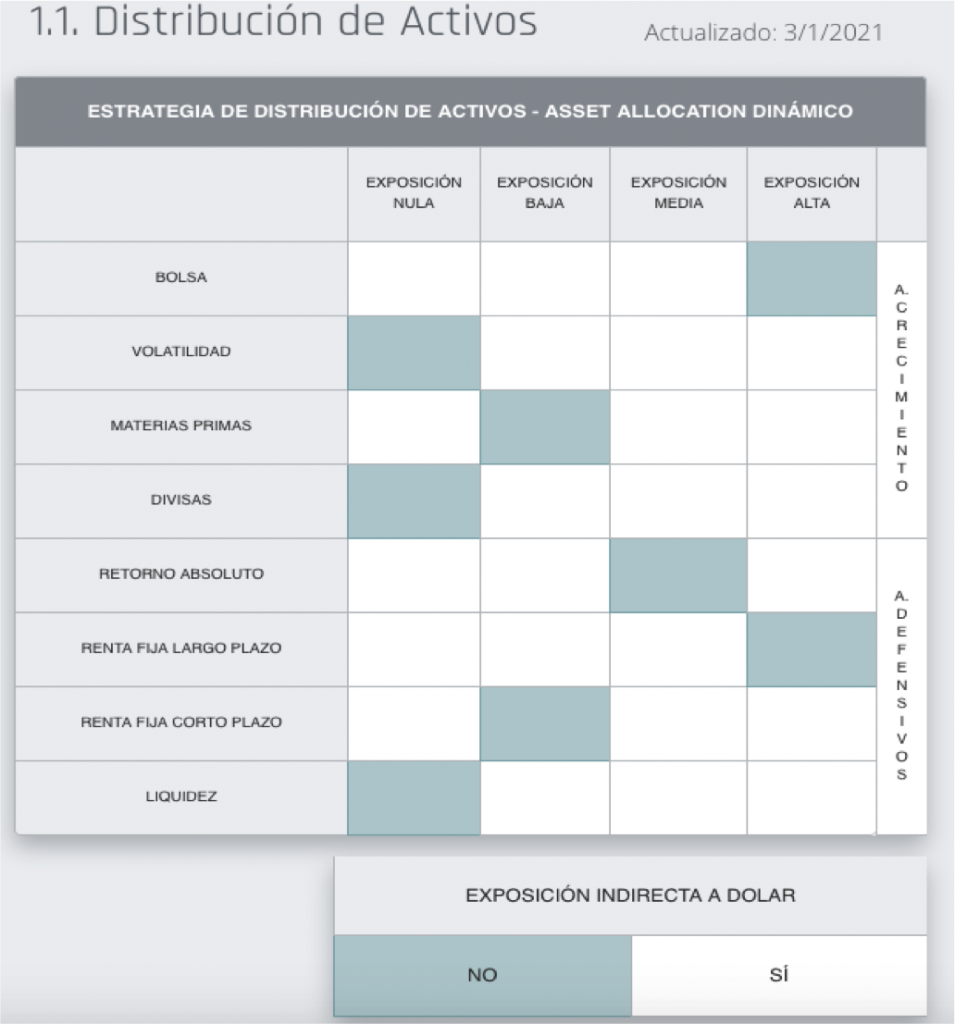

4.1. DISTRIBUCIÓN ACTUAL DE ACTIVOS: ASSET ALLOCATION

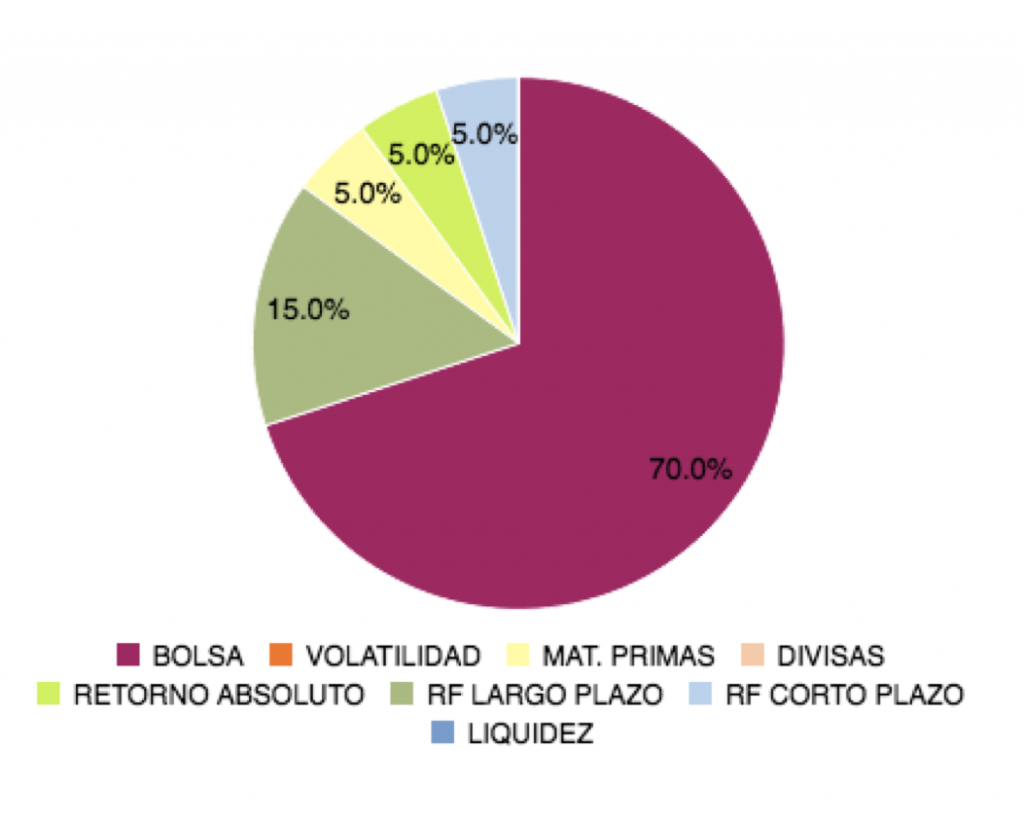

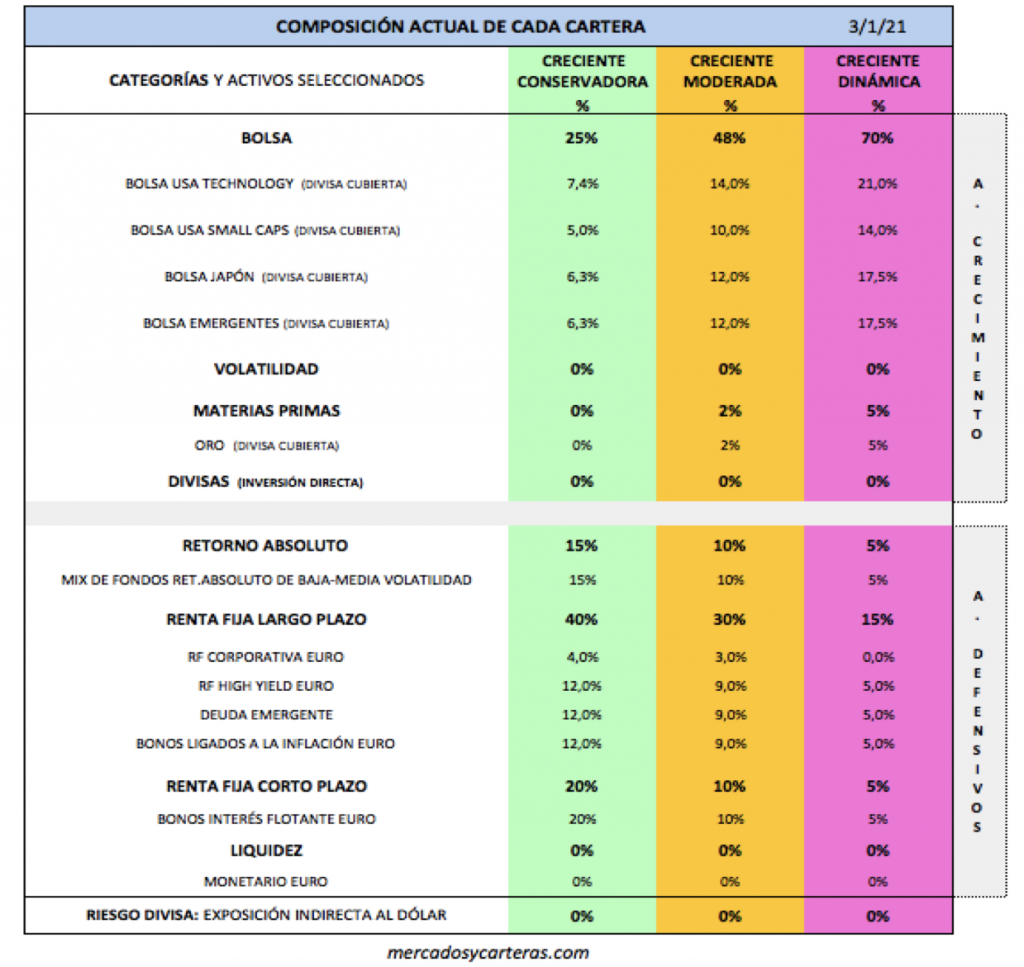

En base a todo lo comentado anteriormente, creemos que es momento para apostar fuerte enBolsa, y por eso tenemos cargadas las carteras al máximo de este activo.

Por el contrario, no tenemos exposición a volatilidad, y la exposición al Oro es baja, si bien las previsiones son positivas por el momento. Respecto al dólar, no tenemos inversión indirecta al mismo, por lo que todas las inversiones tienen la divisa cubierta.

En Renta Fija Largo Plazo mantenemos exposición alta, baja en RF Corto Plazo (pues la rentabilidad que aporta es muy baja) y nula en Liquidez, ya que hay muy buenas alternativas de inversión como hemos comentado.

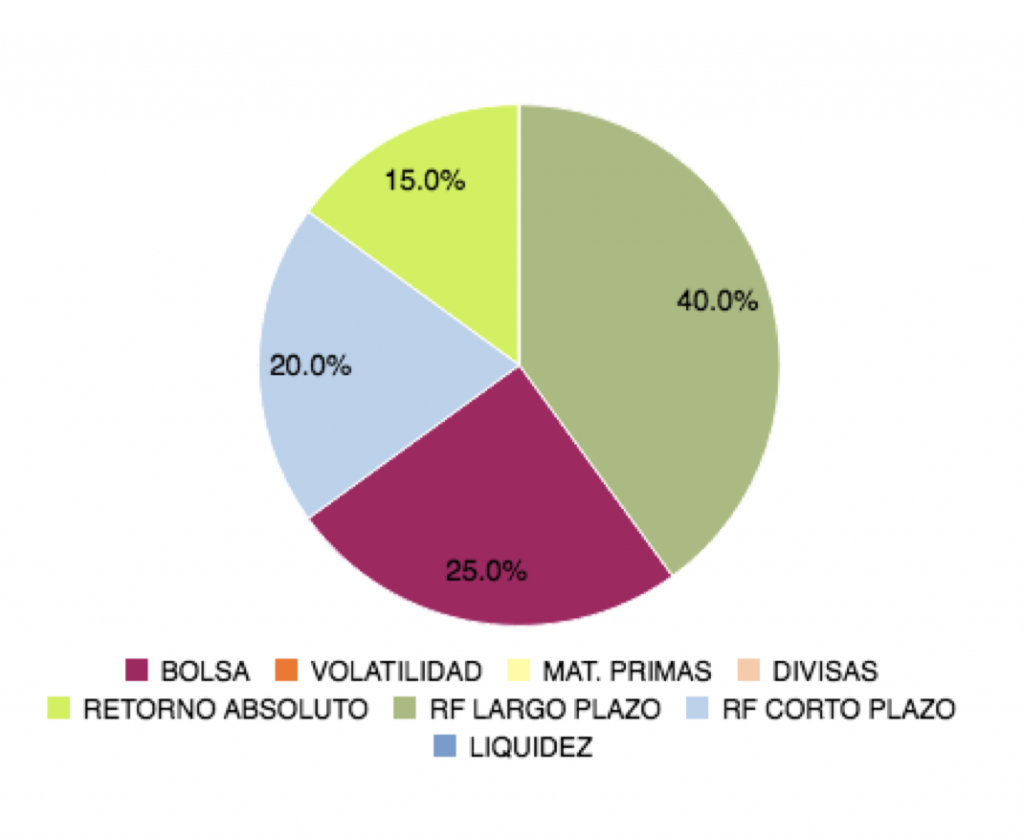

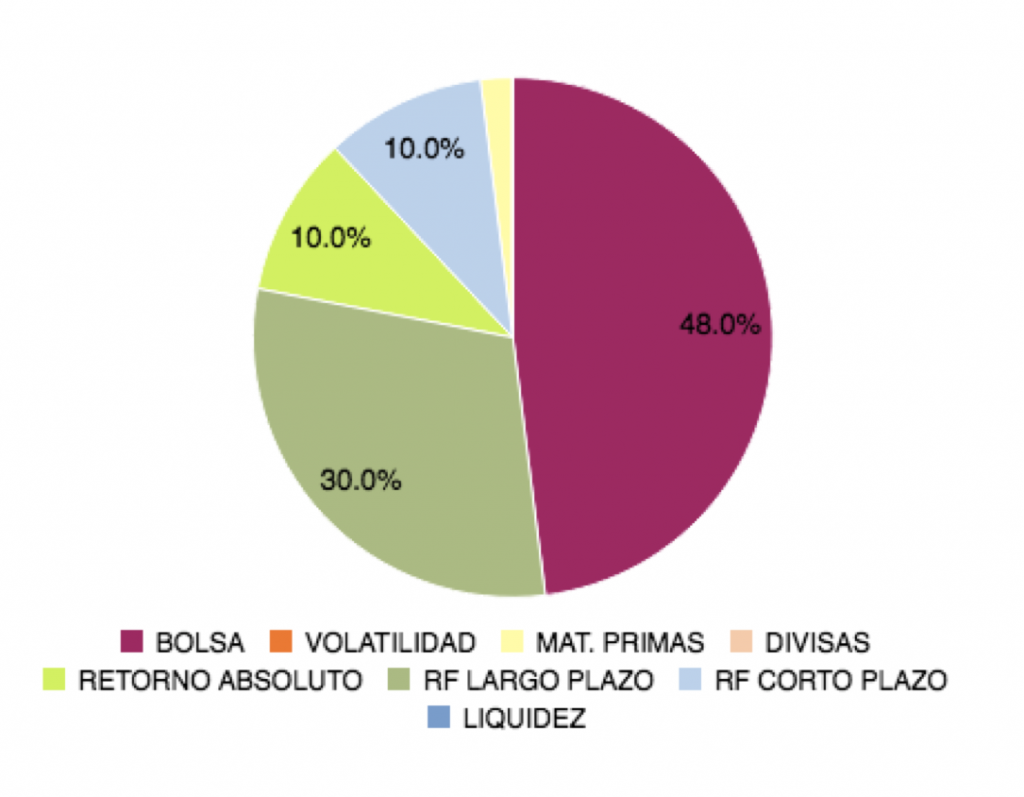

Mostramos a continuación la distribución por activos de cada una de nuestras carteras, y todo esto lo podéis visualizar de forma más interactiva y con más detalle en la web.

DISTRIBUCIÓN DE ACTIVOS – CARTERA CRECIENTE CONSERVADORA

DISTRIBUCIÓN DE ACTIVOS – CARTERA CRECIENTE MODERADA

DISTRIBUCIÓN DE ACTIVOS – CARTERA CRECIENTE DINÁMICA

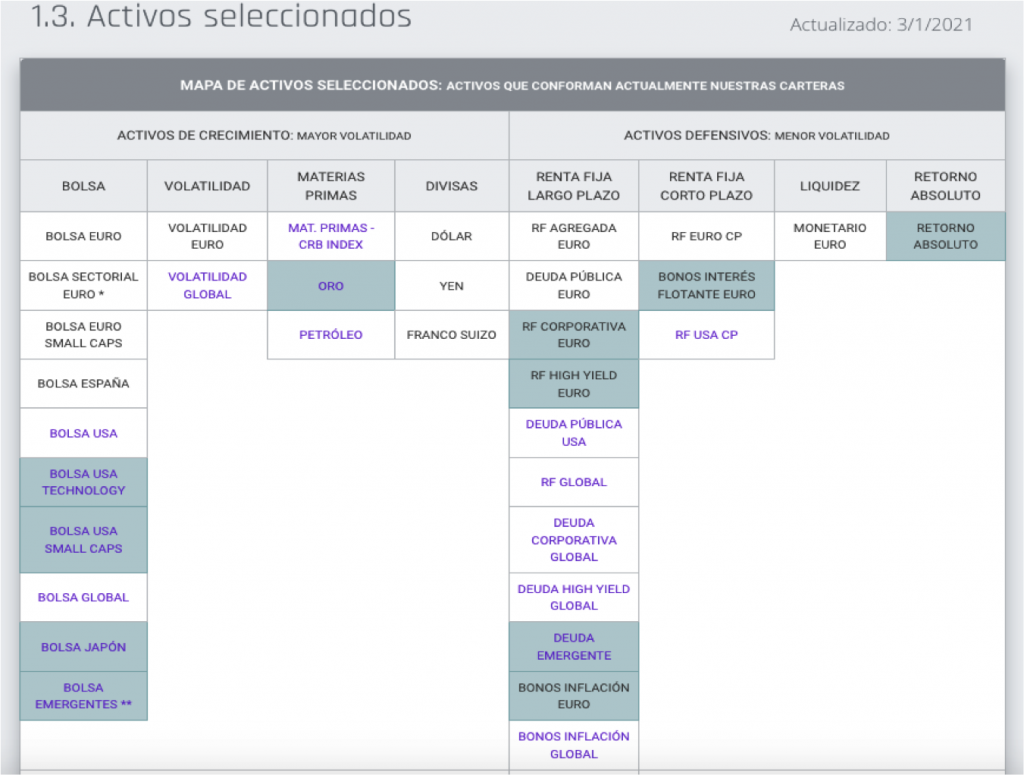

4.2.- SELECCIÓN DE ACTIVOS

Por último, mostramos las activos seleccionados para nuestras carteras, cuya estrategia de selección persigue la máxima diversificación por activos y por zonas geográficas.

5- COMPOSICIÓN ACTUAL DE LAS CARTERAS

La composición de cada una de las carteras la mostramos a continuación, aunque tenéis más detalle e información en la web.

Como saben, tanto los resultados como la composición de las carteras los pueden consultar, ya que las tres son PÚBLICAS en el servicio «Mi Cartera» de Rankia. Dejamos los enlaces directos para ello:

Un saludo a todos y mucha suerte con las inversiones!