En esta entrada vamos a hacer un resumen de nuestra visión de mercados con la que empezamos el mes de marzo, así como la estrategia de inversión implementada, los resultados de las carteras durante el mes de febrero y la nueva composición de carteras con las que arrancamos marzo 2.020.

1.ANÁLISIS DE MERCADOS Y PREVISIONES

CONTEXTO ECONÓMICO

Febrero 2020 ha sido un mes monotemático: el coronavirus. Los mercados arrancaron el mes ignorando en parte este virus, pero la última semana de febrero ha generado caídas muy fuertes en todas las bolsas, con cierres mensuales negativos de casi el 10%.

La propagación del virus por diversos países generó una alarma mundial.

China es la segunda economía del mundo, y no sólo va a reducir sus previsiones de PIB y de consumo interno, sino que también es va a generar problemas en la cadena de suministro a otros países.

Además, todos los países ya asumen la propagación del virus en sus territorios, y la duda es saber el ritmo de propagación del mismo.

Este ha sido el contexto que ha marcado el paso durante el mes de febrero. Con una novedad importante de última hora: la reserva federal de EEUU, la FED, ha anunciado que va a acometer las actuaciones que sean necesarias para controlar y contrarrestar las repercusiones del virus en la economía.

BOLSAS

Si veníamos de un mes de enero con un sentimiento positivo bien apuntalado para los inversores, febrero nos ha dado un zarpazo en toda regla. Las bolsas han caído durante las últimas jornadas con mucha fuerza y virulencia, generando un cierre mensual de febrero del -8,5% para el EUROSTOXX 50 y para el SP 500. En acumulado del año, el primero cae un 11,35% y el segundo casi el 9%.

Estas caídas se han visto acompañadas de daños relevantes en las estructuras de precios (abordaremos esto en la próxima entrada), y por esta razón hemos cambiado nuestra previsión de favorable a DESFAVORABLE.

ORO Y DIVISAS

Respecto al ORO, el mes ha sido plano, aunque acumula una subida de casi el 4% en lo que va de año. Además, si la Fed baja los tipos próximamente, esto ayudará a mantener alcista al oro.

Por esta razón, nuestra previsión para el oro sigue siendo favorable a medio plazo.

En cuanto al DOLAR, todo lo contrario. Si la Fed baja tipos, esto depreciará el billete verde. Por esta razón, nuestra previsión para el DOLAR pasa de favorable a neutral por el momento.

En lo que se refiere al YEN, sabemos que es un activo refugio para momentos de turbulencias como el actual. Durante febrero ha subido casi el 1%, y un 2,25% en lo que va de año.

Además desde un punto de vista técnico se está reestructurando al alza, y por todas estas razones, nuestra previsión pasa a ser favorable a medio plazo.

RENTA FIJA

Qué duda cabe que los mercados de deuda estaban anticipando próximas bajadas de tipos en EEUU. Por esta razón, unida al papel «refugio» de los bonos de mayor calidad, los mercados de deuda han continuado su racha alcista.

Por ello, nuestra previsión sigue siendo favorable en términos generales.

Por su parte, la renta fija a corto plazo no se beneficiaría lógicamente de próximas bajadas de tipos, por lo que nuestra previsión pasa a desfavorable. Si en EEUU van a bajar nuevamente los tipos, Europa se verá obligada a hacer algo similar más adelante.

También destacamos otro cambio significativo: la fuerza de la DEUDA CORPORATIVA EURO ha caído del primer puesto de nuestro ranking al cuarto, por lo que vamos a quitar este activo de la cartera y lo vamos a sustituir por la DEUDA PÚBLICA USA.

2.ESTRATEGIA DE INVERSIÓN

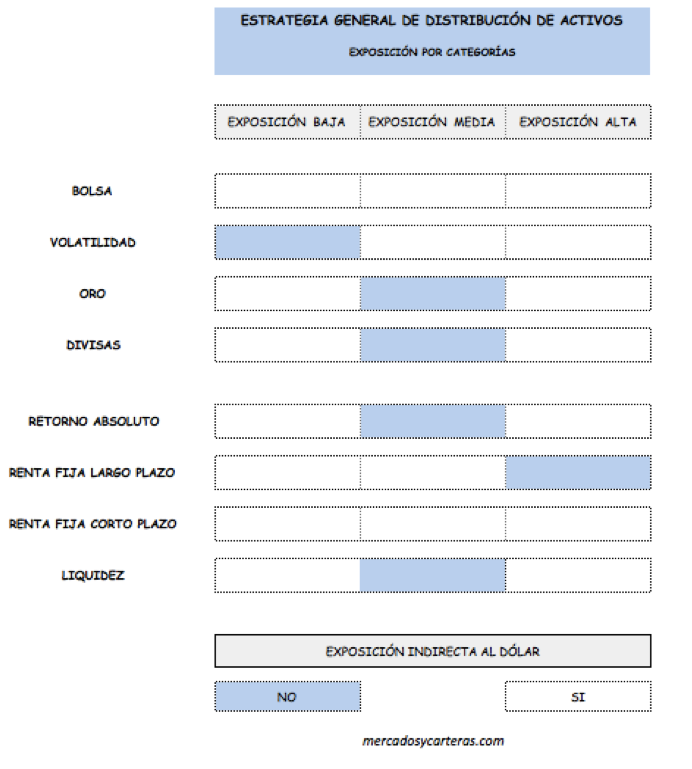

ESTRATEGIA DE INVERSIÓN I: DISTRIBUCIÓN GENERAL DE ACTIVOS

La previsión desfavorable en BOLSAS nos obliga a no tener nada de estos activos en cartera. Por ello, la exposición a bolsas es nula.

En cambio, como la VOLATILIDAD si «está en verde», la incorporamos a las carteras, con una exposición baja ya que el movimiento de la FED podría dar estabilidad a los mercados en el corto plazo.

En ORO no hay cambios, pero sí en DIVISAS, pues incorporamos el YEN a las carteras, con una exposición media.

Y como el DOLAR puede sufrir con la caída de tipos de interés en EEUU, no vamos a asumir riesgo divisa en las carteras. Por tanto, no vamos a tener exposición indirecta a dólar.

Esto nos ha hecho cambiar de instrumento para invertir en oro, ya que el anterior no tenía divisa cubierta, y ahora sí la vamos a cubrir.

Mantenemos sin cambios la exposición alta en RENTA FIJA A LARGO PLAZO, aunque haremos el cambio descrito anteriormente (sustituir deuda corporativa euro por deuda pública usa). Y nos salimos de la RENTA FIJA A CORTO PLAZO, pues nuestra previsión para estos activos es desfavorable.

Por último, mantenemos sin cambios la exposición a activos de RETORNO ABSOLUTO pues viene muy bien para descorrelacionar las carteras, y aumentamos el peso de la LIQUIDEZ, cuya exposición pasa a ser media.

Todo esto queda resumido en la siguiente tabla:

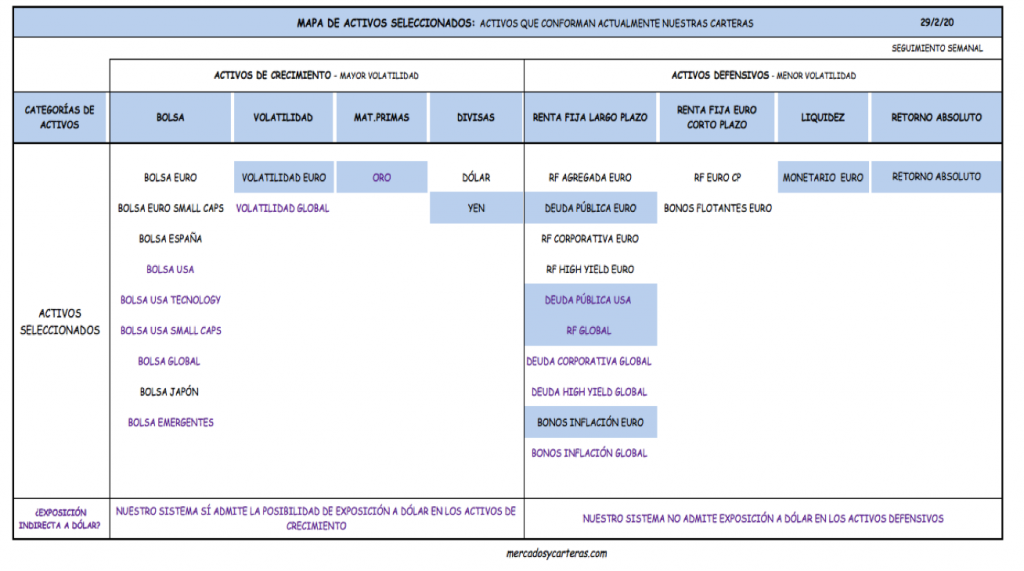

ESTRATEGIA DE INVERSIÓN II: SELECCIÓN DE ACTIVOS

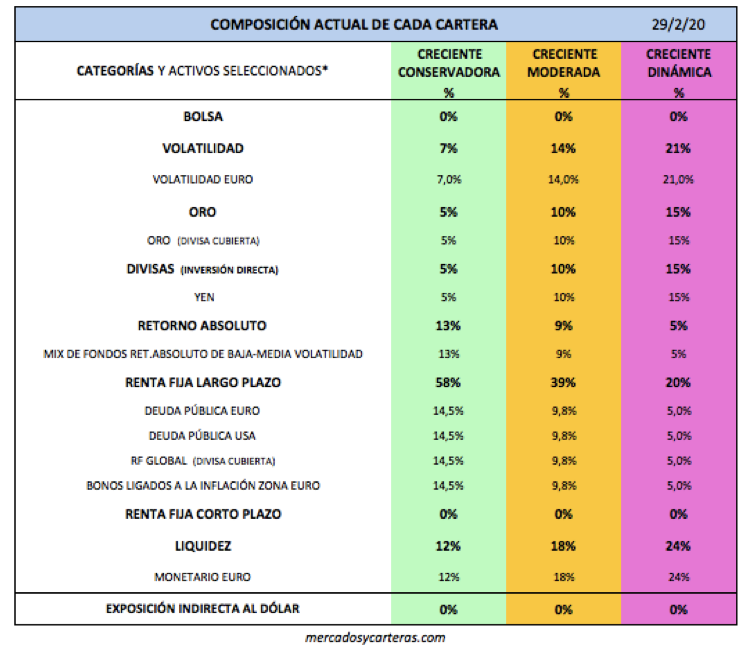

Los activos que actualmente conforman nuestras carteras se muestran en la siguiente tabla:

3.CARTERAS DE INVERSIÓN

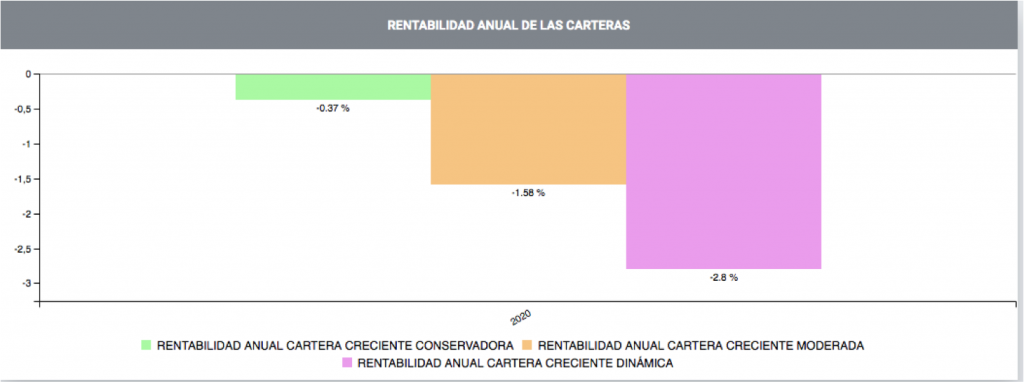

El mes de febrero iba muy bien, con subidas del +1,29%, +2,45% y 3,62% para cada una de nuestras carteras.

Pero el zarpazo de la última parte del mes las ha dejado en negativo tal y como podemos ver en la siguiente imagen. El zarpazo «nos ha costado» casi un 3% para la primera, un 5% para la segunda y más de un 7% para la tercera.

¿Estamos satisfechos con nuestra estrategia de inversión en febrero? Parcialmente sí, aunque viene bien hacer un poco de autocrítica.

Iniciamos esta semana reduciendo exposición a bolsa, algo que parece que estuvo bien hecho, en línea con la entrada del pasado 15 de febrero en el que mostrábamos las resistencias de medio y largo plazo a las que se enfrentaban los índices.

Sin embargo, a mitad de semana compramos bolsa ya que nos encontrábamos cerca de niveles de soporte y se produjeron figuras alcistas como una vela diaria en el DAX «de libro».

Pues este movimiento no fue el adecuado, pues si los índices están cayendo a plomo, hay que esperar a que se calmen las aguas para volver a entrar.

Además, las velas en gráficos diarios dan muchas señales falsas, no tanto como en gráficos semanales o mensuales. Esto lo tendremos en cuenta para el futuro y es una de las reflexiones constructivas que hacemos.

El resultado de todo esto lo resumimos con la rentabilidad anual de las carteras, que están las tres en negativo, aunque en niveles bastante adecuados para la que ha caído.

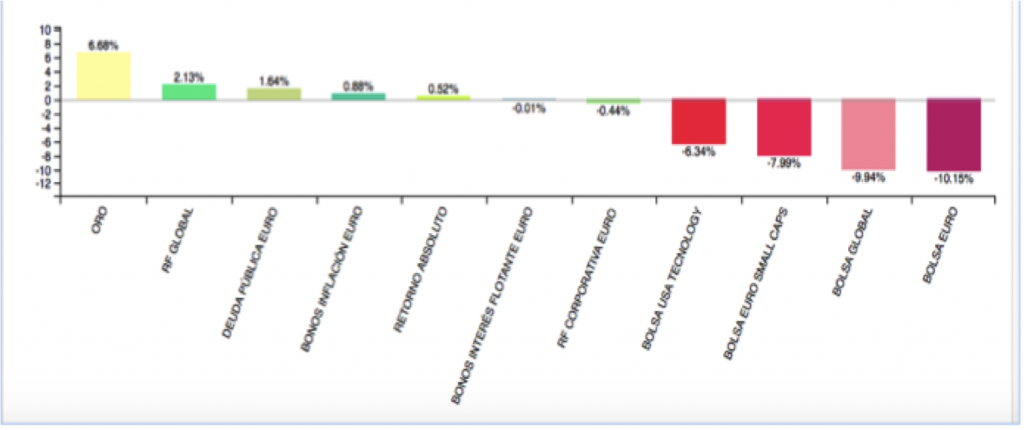

El impacto en la rentabilidad de cada uno de los activos que formaban parte de las carteras en febrero fue el siguiente (algunos ya no están porque se vendieron durante febrero):

Por último y en línea con todo lo anterior, dejamos la composición de nuestras tres carteras de inversión con las que empezamos el mes de marzo y que incorporan los cambios detallados.

Un saludo a todos y mucha suerte con las inversiones!