GUÍA DE USO: ESTRUCTURA Y CONTENIDOS DE LA WEB

CARTERAS

ESTRATEGIA DE INVERSIÓN

En este segundo bloque o sección, trabajamos la estrategia de inversión, a través de la cual pasamos del análisis de los mercados a la composición de las carteras.

Para ello, la estrategia de inversión toma dos decisiones fundamentales: la primera es cuánto invertimos en cada categoría de activos; y la segunda es en qué activos invertimos de cada categoría. Veamos cada uno de ellas.

1- Distribución de Activos - Asset Allocation

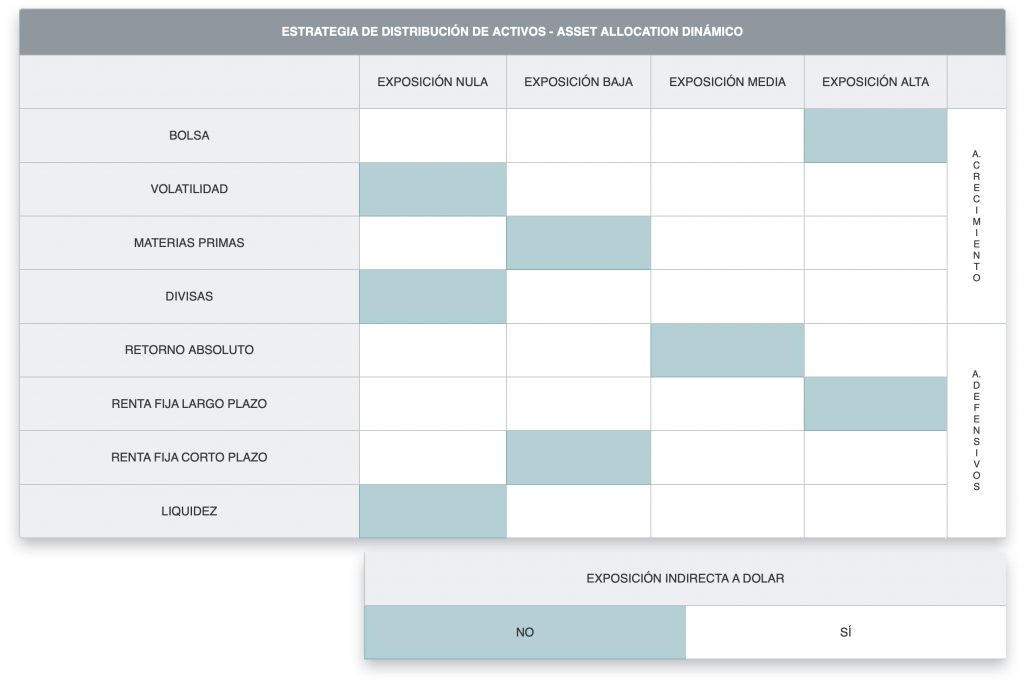

Lo primero que tenemos que decidir es cómo vamos a distribuir el dinero en las diferentes categorías de activos disponibles, o lo que es lo mismo, cuánto vamos a invertir en cada familia de activos. Esto sería la Estrategia de Distribución de Activos o Asset Allocation, que en nuestro caso, no es estática, sino que es dinámica pues cambia al igual que cambian los mercados.

Por tanto, cada semana revisamos y actualizamos el nivel de exposición a bolsas, renta fija, liquidez, etc., y lo mostramos en la tabla que llamamos «Estrategia de Distribución de Activos».

Utilizamos una escala muy sencilla con cuatro niveles de exposición: nula, baja, media y alta. El color verde oscuro sombreado mostrará el nivel de exposición.

* Las zonas sombreadas de este gráfico se han puesto al azar pues se trata de un ejemplo ilustrativo para la Guía de Uso.

Distribución por Carteras

Una vez que hemos fijado la exposición general por familias de activos, ya podemos configurar la distribución de activos para cada una de las carteras de inversión, en base a los límites fijados para cada una de ellas y que comentaremos posteriormente.

Mapa de Activos

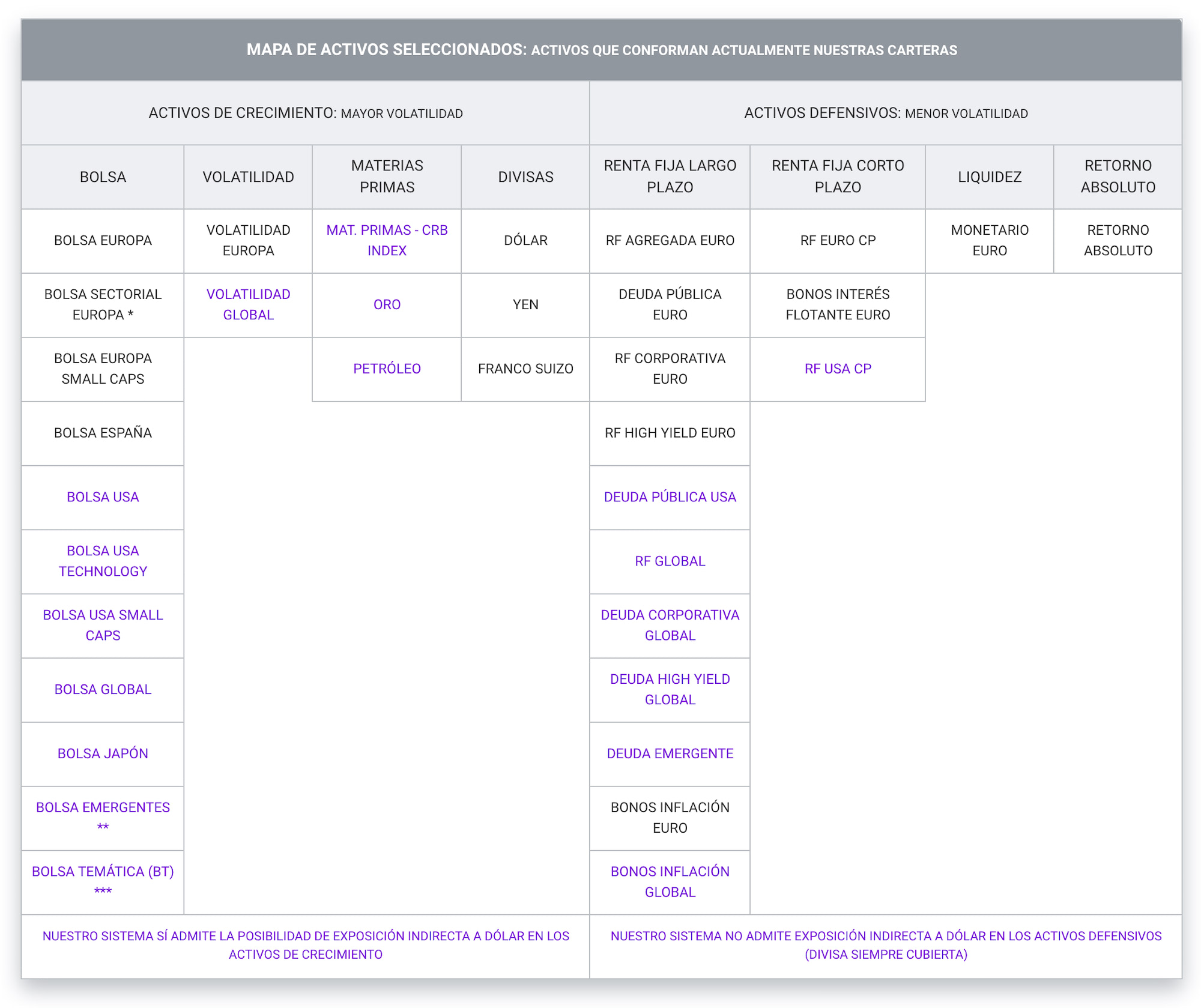

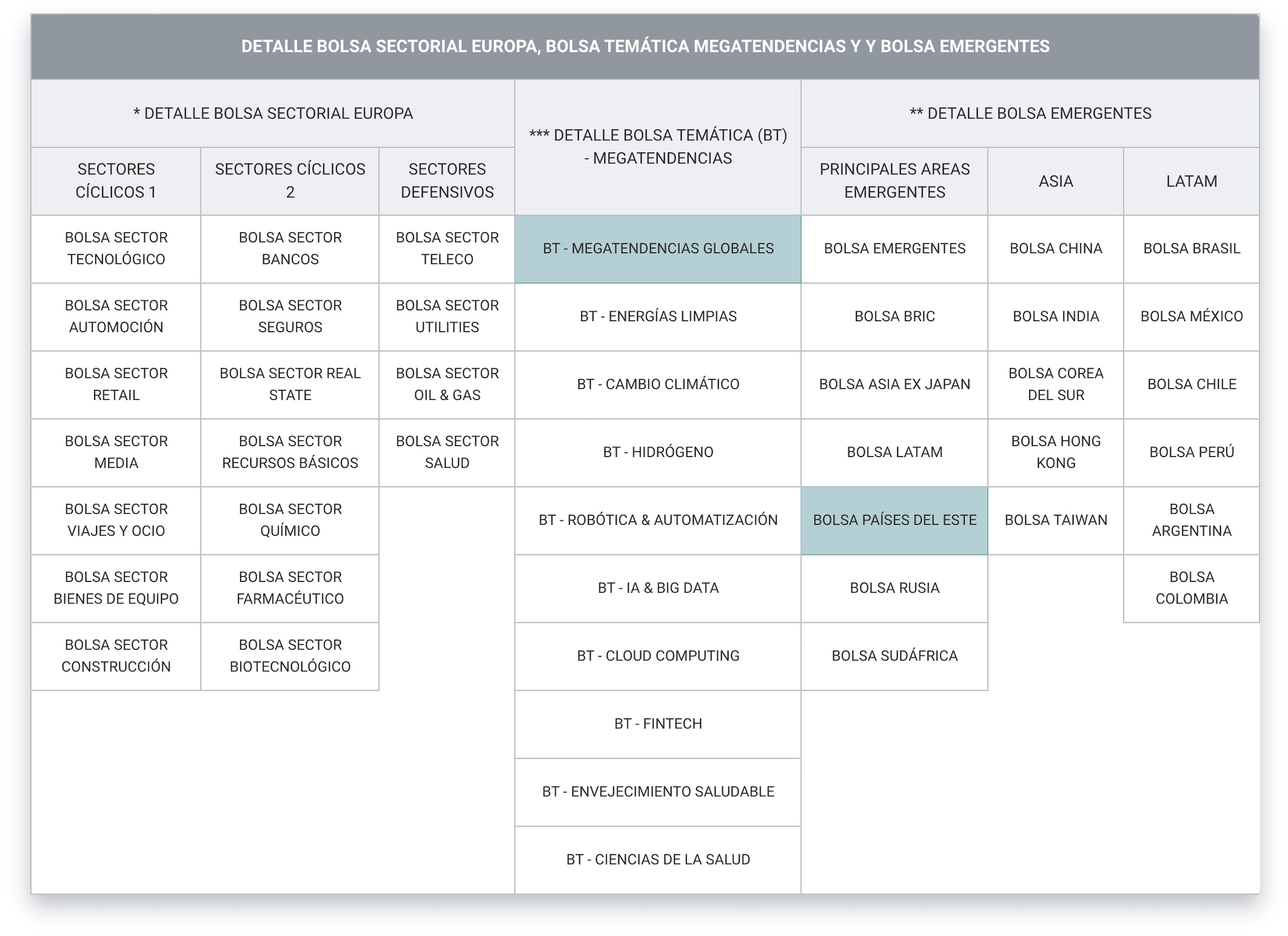

Los activos que damos cobertura y en los que podemos invertir son los que aparecen en la tabla que llamamos «Mapa de Activos».

Son los que podremos usar para formar las carteras. Hemos elegido estos activos porque son los más representativos de cada una de las categorías y además son los que se utilizan en la mayoría de las carteras de inversión (incluidas las de los «robo advisors»).

Por tanto, no analizamos ni invertimos en otros activos que no sean éstos. No son demasiados, con el fin de abordar un análisis continuo y riguroso. Pero son más que suficientes para formar carteras diversificadas.

Hay dos grandes grupos: los Activos de Crecimiento y los Activos Defensivos. Los primeros tienen mayor volatilidad y riesgo, pero a cambio serán los que puedan aportar mayor crecimiento a las carteras. En estos activos sí podremos asumir «riesgo divisa».

Por su parte, los Defensivos tienen menos volatilidad, aportando más estabilidad a las carteras, aunque su potencial de crecimiento y revalorización será menor. En estos activos nunca asumiremos el «riesgo divisa» ya que no queremos aumentar su volatilidad.

«Riesgo Divisa»: en nuestro Mapa de Activos, este riesgo afecta a los activos denominados en dólares o en yenes. Los primeros son los que aparecen de color lila, de manera que si un inversor europeo compra uno de estos activos, asume también las fluctuaciones del tipo de cambio del euro frente al dólar. Y por su parte, si compra Bolsa de Japón asume la variación del tipo de cambio del euro frente al yen.

Es sabido que dicho «riesgo divisa» se puede eliminar «cubriendo la divisa», ya que muchos fondos y etf´s dan la posibilidad de elegirlos «cubiertos» o «hedged» (también suelen venir identificados con una H).

De esta manera, cada inversión que hagamos en Activos de Crecimiento detallará si asumimos el riesgo divisa o no: el texto «divisa no cubierta» significa que sí asumimos el riesgo divisa, y el texto «divisa cubierta» muestra que no lo asumimos.

En los Activos Defensivos no pondremos nada, ya que todas las inversiones irán por definición con la divisa cubierta para no asumir dicho riesgo.

2- Selección de Activos

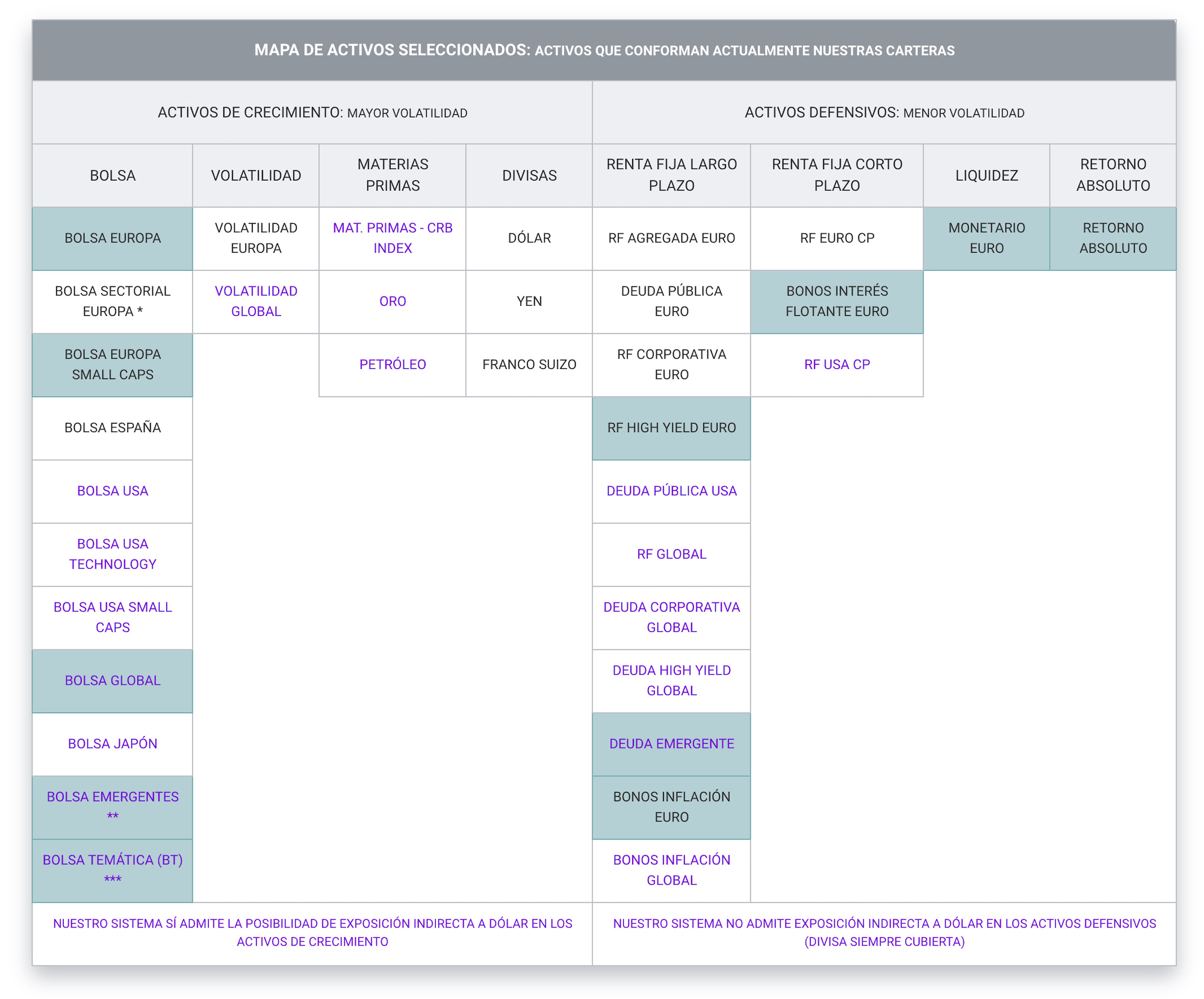

Los activos que van a formar parte de las carteras en cada momento se muestran en el «Mapa de Activos Seleccionados«.

El proceso de selección arranca con el análisis y previsión que hacemos de cada mercado, de manera que sólo los que tengan previsión favorable o neutral podrán ser candidatos a estar en las carteras. Por tanto, aquellos que tengan una previsión desfavorable no podrán formar parte de las carteras en ningún caso.

Y de los candidatos que tengamos, elegiremos los activos más fuertes de cada categoría (para lo cual usaremos los diferentes Ranking de fuerza relativa) y aquellos con más capacidad de descorrelacionar las carteras. Así, las carteras quedarán integradas por los activos con más probabilidad de hacerlo bien, y no darán cabida a aquellos activos con peores perspectivas o que contengan riesgos más elevados.

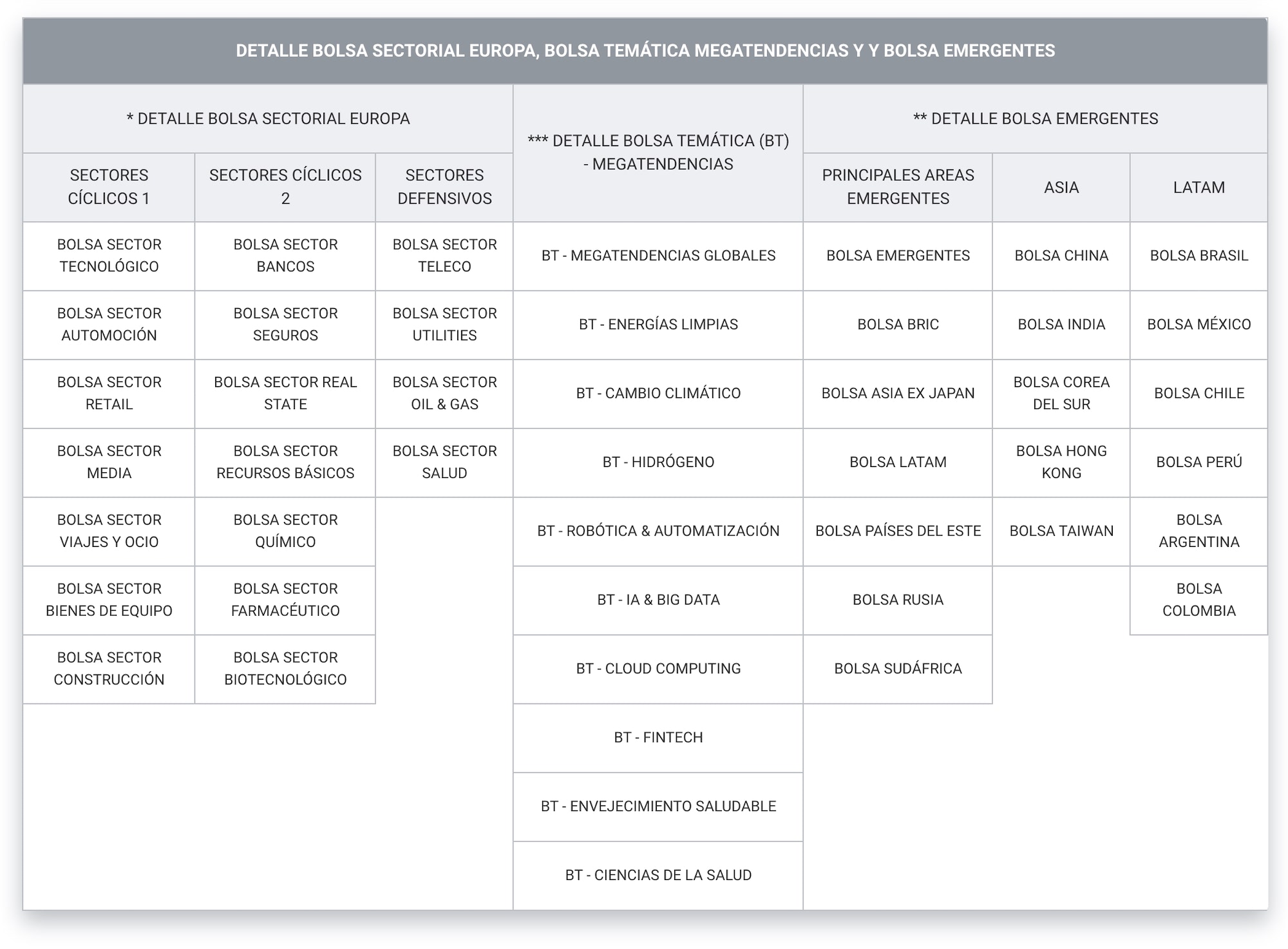

Como vemos en las siguientes tablas, los Activos Seleccionados en cada momento serán los que aparezcan sombreados de color verde oscuro. Y especificar que la segunda tabla detalla y desarrolla las inversiones en BOLSA SECTORIAL EURO y en BOLSA EMERGENTES que aparecen en la primera tabla.

* Las zonas sombreadas de este gráfico se han puesto al azar pues se trata de un ejemplo ilustrativo para la Guía de Uso.

* Las zonas sombreadas de este gráfico se han puesto al azar pues se trata de un ejemplo ilustrativo para la Guía de Uso.