Decíamos la semana pasada respecto a las BOLSAS que este año va a ser un año especial, en el que debemos estar muy encima de los mercados, pues esperamos episodios de fuertes turbulencias ya que tenemos un escenario de elevada inflación + precios de los índices en máximos + tipos de interés a alza….. y que no habría que esperar muchos meses para que las bolsas den uno de esos sustos de los que suelen dar de vez en cuando…

Pues bien, parece que todos estos riesgos están empezando a materializarse YA pues detectamos cambios en las estructuras de precios de los principales índices bursátiles. Por esa razón hacemos una llamada de ATENCIÓN POR EL RIESGO DE CAÍDAS IMPORTANTES EN LAS BOLSAS, pues este riesgo está subiendo, si bien todavía no tenemos confirmado un escenario de corrección intermedia tal y como vamos a detallar. Nuestro punto de vista es el siguiente:

- el «rally de navidad» iniciado el pasado 22 de diciembre, lo damos ya por acabado desde el pasado 4-5 enero (del cual nos hemos beneficiado).

- No tenemos confirmado todavía el inicio de una corrección intermedia, si bien los riesgos se están disparando al alza, y esto nos ha hecho actuar e iniciar una serie de cambios en las carteras como comentaremos a continuación.

- Una corrección intermedia es una corrección de medio plazo, en la que los precios caen más del 15-20% y el proceso consume varios meses; por tanto, no es ni un cambio de ciclo mayor de largo plazo (como los giros de 2000 ó 2007), ni una corrección de corto plazo (en la que no solemos bajar exposición a bolsa pues nuestro horizonte temporal es el medio plazo);

- En las correcciones intermedias bursátiles (de medio plazo – varios meses vista), sí bajamos la exposición a bolsa, bien total bien parcialmente.

- Durante los próximos días/semanas, iremos tomando más decisiones conforme veamos el discurrir de los mercados y veamos por tanto qué escenario se confirma según nuestros análisis, que usan cierres semanales y mensuales. Todavía estamos a 9 de enero, y quizás se restablezcan los índices durante los próximos días…;

- Esperábamos una corrección intermedia dentro de «pocos meses», pero no ya en este mes de enero. Por tanto, quizás no se haya iniciado ya, pero somos gestores de riesgos, y cuando éstos se disparan, nosotros los gestionamos y no nos quedamos sin hacer nada, aunque luego no estemos en lo cierto. Gestionar el riesgo será siempre nuestro primer objetivo, y el 2º conseguir toda la rentabilidad que nos ofrezca el mercado, pero no al revés.

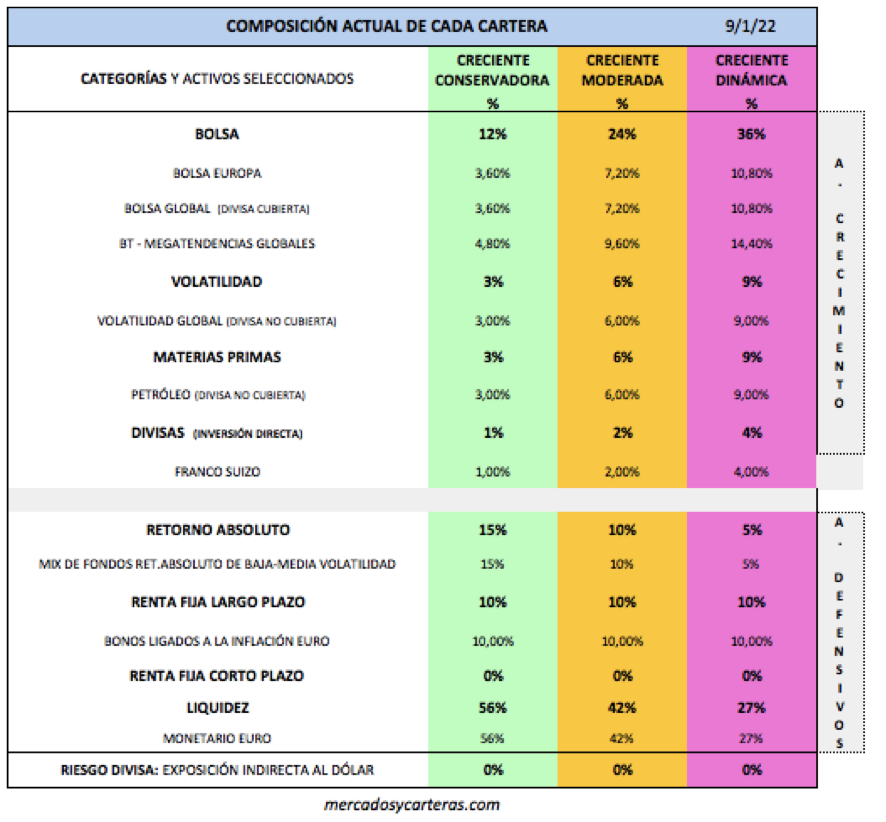

Por todo lo expuesto, hemos bajado exposición a bolsa, de nivel alto a nivel bajo. Y no descartamos hacer más cambios en los próximos días. Concretamente, hemos bajado del 24% al 12% en la cartera creciente conservadora, del 48% al 25% en la moderada, y del 71% al 36% en la dinámica.

Hay niveles de soporte bursátiles que debemos vigilar, y por simplificar daremos dos: 4.600 puntos del SP500 y 15.500 puntos del NASDAQ 100. Son niveles importantes a mantener, y si se pierden irían confirmando todos estos riesgos al alza así como un inicio de corrección intermedia tal y como hemos detallado.

Por otra parte, la RENTA FIJA también sigue comportándose de forma negativa, algo muy normal en escenarios de retirada de estímulos y de previsión de subidas de tipos de interés. Es muy difícil encontrar oportunidades en esta familia de activos, más bien el riesgo de perder dinero aquí es muy elevado y no tiene sentido tener mucha exposición . Por tanto, hemos bajado nuestra exposición de nivel medio a nivel bajo en RENTA FIJA, dejando como único activo seleccionado los «Bonos Ligados a la Inflación Euro» con un nivel de exposición del 10% en las 3 carteras.

Consecuencia de todo lo anterior, es que la LIQUIDEZ la hemos elevado muy significativamente, a la espera de destinarla según veamos la evolución de las estructuras de cada mercado. Los niveles de exposición en Liquidez son del 56% conservadora, 42% moderada y 27% dinámica.

Sí hemos encontrado tres nuevas oportunidades de inversión en este escenario (además de la inversión en franco suizo que ya tenemos), que son:

- VOLATILIDAD: hemos iniciado exposición a esta categoría de activos (nivel bajo por el momento), pues suele ser un claro ganador en escenarios de caídas bursátiles. Los niveles de exposición son 3% c.conservadora, 6% moderada y 9% dinámica;

- MATERIAS PRIMAS – PETRÓLEO: es de los pocos activos que sigue manteniendo una previsión favorable, por lo que nos hemos posicionado ahí con una exposición baja (3% c.conservadora, 6% moderada y 9% dinámica). Quizás baje algo en el corto plazo (2% aprox), pero a medio plazo lo vemos apto para invertir y obtener rentabilidad;

- DÓLAR: la divergencia de política monetaria de la Fed frente al BCE pensamos que va a seguir, con una apuesta más decidida por parte de la Fed, lo cual debería seguir presionando al alza al dólar y a la baja al euro. Por esta razón hemos aumentado exposición a dólar. ¿Cómo lo hemos hecho? No de forma directa, sino de forma indirecta con las dos inversiones anteriores – volatilidad y petróleo, al hacerlo con fondos denominados en dólares.

El detalle de las carteras es el siguiente:

Un saludo a todos!