MERCADO DE BONOS

Decíamos la semana pasada que… «los bonos no acaban de encontrar su catalizador para emprender un claro rebote debido a que la inflación no baja de la manera que esperaba el mercado, lo cual hace pensar en alguna subida adicional a la prevista por parte de los Bancos Centrales».

Esta semana hemos tenido dos datos relevantes que, de nuevo, han sido negativos para los mercados de deuda en general. Por una parte ha salido el dato de índice de precios de los gastos de consumo personal – PCE, el cual se ha disparado un 0,6% el mes pasado tras subir un 0,2% en diciembre. Y por otra parte, el gasto de los consumidores aumentó un 1,8% el mes pasado frente a un 1,3% esperado.

Esto traslada dos realidades de la principal economía del mundo: la actividad económica y por tanto la salud de la economía de EEUU siguen muy fuertes, y los datos de precios del PCE muestran que la inflación está lejos de estar bajo control. Y la consecuencia lógica de todo esto es que el mercado está descontando mayores subidas de tipos de interés a las previstas, lo cual es negativo para los bonos. Si el mercado antes esperaba tipos en EEUU futuros en la banda del 5%-5,25%, el mercado ya está anticipando subidas hasta 5,25%-5,5% y algunos dicen incluso que podrían irse al 6%.

Por esta razón hemos actualizado las previsiones sobre algunas de las categorías de Renta Fija y algunas de ellas las hemos pasado a situación desfavorable, color rojo, lo cual nos obliga a hacer cambios en las carteras, ya que nuestro protocolo de inversión no admite activos en cartera con previsión desfavorable.

Concretamente, mañana vamos a vender Deuda Pública USA tanto de largo plazo como de corto plazo, pues las expectativas de rebote que teníamos no se han consumado finalmente ante la fortaleza continuada de la economía de los EEUU. También vamos a vender la parte en High Yield Euro pues es probable que se vea afectada por la debilidad general de la Renta Fija, y vamos a comprar Bonos Interés Flotante Euro (exposición baja), dado que la estructura de este activo es favorable (color verde).

BOLSAS

Decíamos la semana pasada que… «las bolsas siguen en ese proceso de consolidación de corto plazo en el que se podrían dar suaves correcciones (no superior al 5%), pero mantenemos una previsión alcista a medio plazo» … «respecto al Dow Jones, debemos esperar que siga moviéndose «aleatoriamente» dando pequeños bandazos bien al alza bien a la baja dentro de la zona comprendida de los 34.600 puntos y los 32.500 puntos. Mientras no salga de dicha zona, no asistiremos a ningún movimiento importante».

Esta semana hemos tenido caídas dentro de esas previsiones no superiores al 5%, tanto en EEUU como Europa y Emergentes, si bien la mayor fortaleza relativa de Europa sigue manteniéndose en vigor. Y es importante destacar que algunos índices como el SP500 cotizan en zonas de especial relevancia técnica. Empecemos la revisión por los índices de EEUU.

DOW JONES

Tal y como podemos ver a continuación, el Dow Jones ya cotiza cerca de esa parte baja de la banda lateral a la que hemos hecho referencia en los últimos informes. Si respeta esta fase lateral, no debería bajar más allá de los 32.400 puntos (con algo de extensión) al cierre de esta semana que empieza. Pérdidas superiores a dichos niveles harían disparar el riesgo estructural del índice.

SP500

Por su parte, el SP500 ya está en la zona objetivo señalada en el informe de hace 2 domingos: ha ido a buscar la directriz bajista roja que superó recientemente, y ahora dicha directriz «debería» ofrecerle apoyo y detener las caídas, pues si antes fue resistencia dinámica durante muchos meses, ahora debería generarle soporte.

Por tanto, el escenario normal ahora sería que el SP500 deje de caer y consolide la zona en la que está, especialmente a cierre de semana. Y si esto es así, pronto nos podría ofrecer una señal de compra de bolsa muy interesante.

Eso sí, si vemos caídas y se pierden dichos niveles de forma clara y a cierre semanal, podríamos tener una señal «falsa» de ruptura de directriz, lo cual sería absolutamente negativo para el principal índice bursátil mundial. Así que veamos qué nos va «diciendo» durante las próximas jornadas.

NASDAQ 100

Y algo también muy parecido para el Nasdaq 100. Vemos que el índice ha caído en las últimas jornadas y está ya muy cerca de su directriz bajista recientemente superada. Podría caer más, o no hacerlo. Si cayera más, podría buscar los 11.600 puntos como zona última de apoyo.

Por tanto, el escenario normal sería que el Nasdaq busque apoyo bien en los precios actuales bien en la zona de los 11.600 puntos. Si respeta esta zona y vemos que entra dinero, podría ser una excelente oportunidad de compra.

Pero si vemos que pierde los 11.600 puntos con decisión, escenario mucho menos probable, el riesgo de ruptura falsa sería muy alto y por tanto se abriría el escenario de mayores caídas en dirección a mínimos del inicios de año.

BOLSA EUROPEA – DAX ALEMÁN

La mayor fortaleza relativa de las bolsas europeas queda muy bien representada por el selectivo alemán, el DAX 40. Su estructura está fuerte, y los únicos riesgos que observamos es que los precios podrían caer suavemente a buscar apoyo en la zona de los 14.700 puntos. En el caso del Eurostoxx 50, la zona de control serían los 4.020 puntos y para el IBEX la zona de soporte serían los 9.000 puntos.

En el caso del DAX, veríamos caídas a los 14.700 puntos sólo si pierde los 15.200 puntos.

BOLSA CHINA

Respecto a la bolsa de China, ya hemos llegado (y sobrepasado) el primer objetivo que decíamos, punto nº 1. Ahora hay que ver si detiene las caídas en esta zona, o bien sigue cayendo dirección al punto nº 2 (escenario más probable), que está un 5% más abajo.

CAMBIOS EN LAS CARTERAS

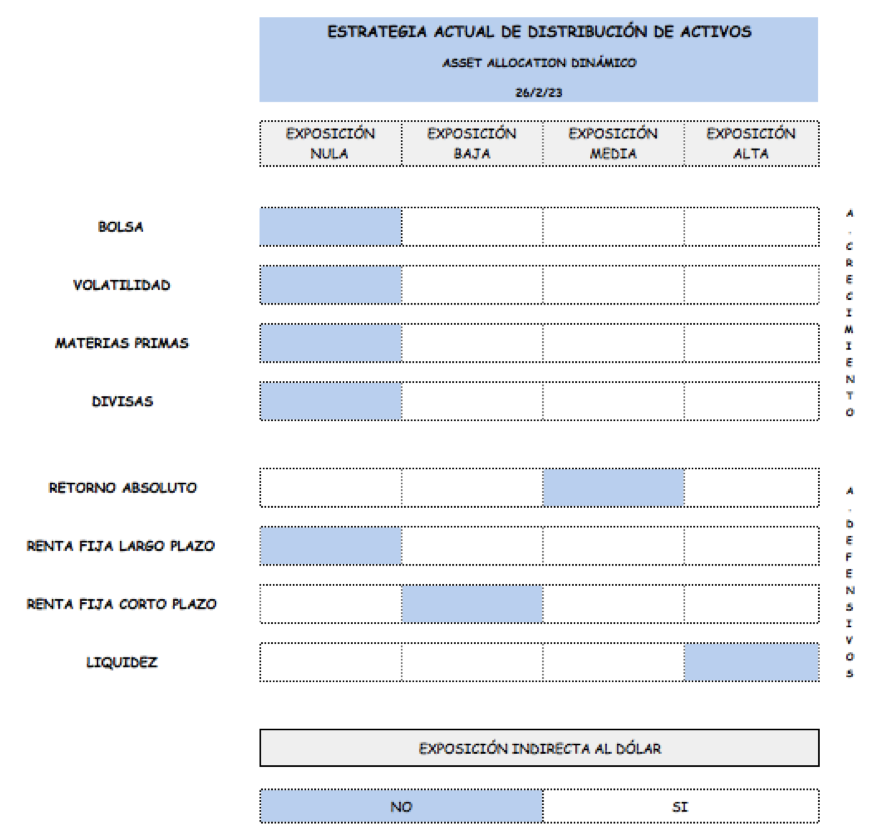

Como sabemos, nosotros no tenemos exposición a Bolsa actualmentepues vendimos lo que teníamos hace unas semanas en zonas muy interesantes. Desde entonces, estamos esperando a ver qué hace el mercado para volver a entrar en bolsa o no, en base a los escenarios descritos anteriormente. Como los riesgos no se han disparado, tampoco tenemos posiciones en Volatilidad. Y respecto a la posición que tenemos en Yen, también la vamos a vender mañana pues el nuevo gobernador del BoJ no ha confirmado un cambio de sesgo en la política monetaria, la cual va a seguir siendo muy expansiva en contra de lo que el mercado esperaba.

Y respecto a la parte de Renta Fija o Deuda de la cartera, vamos a:

– La exposición a RF largo plazo pasa a ser nula tal y como hemos señalado anteriormente;

– Exposición a RF corto plazo: vendemos la posición de Deuda Pública USA corto plazo, e incorporamos Bonos Interés Flotante Euro. Dejamos la exposición a esta categoría en baja.

Y la exposición a Liquidez la dejamos en máximos a la espera de tomar nuevas decisiones de inversión según lo que vayan «diciendo» los mercados.

La distribución de activos de las carteras quedaría de la siguiente manera, y quedará recogida en el Informe de la próxima semana.

Un cordial saludo a todos!